Wykup z leasingu operacyjnego może być wysoki lub niski. Jeden i drugi ma swoje zalety i wady. Wysoki wykup narzucają przepisy lub stosujemy go na wniosek leasingobiorcy. Może być cennym narzędziem optymalizacji podatkowej w firmie.

W poniższym wpisie podpowiemy kiedy warto sięgnąć po wysoki, a kiedy po niski wykup z leasingu ze wskazaniem skutków podatkowych. Omówimy też wykup prywatny.

Zobacz nasz najnowszy film o wykupie z leasingu i zasubskrybuj nasz kanał na YouTube:

Minimalny wykup z leasingu

Wykup występuje tylko w leasingu operacyjnym. A umowa leasingu operacyjnego musi trwać min. 40% czasu amortyzacji przedmiotu leasingu. Dla samochodów osobowych minimum 2 lata (bo amortyzacja samochodu trwa 5 lat). Zawsze bierzemy pod uwagę czas amortyzacji nowego środka trwałego.

Jak obliczyć minimalny wykup? Wzór jest skomplikowany i podajemy go we wpisie: Stawka amortyzacji a wykup z leasingu. Na potrzeby tego wpisu wystarczy wiedzieć, że minimalny wykup wynosi:

- dla samochodów osobowych, dostawczych, ciężarowych i większości maszyn budowlanych (stawka amortyzacji 20%) – 19-20% po 2 latach, 0,1-1% po 3, 4 i 5 latach,

- dla ciągników siodłowych, naczep, pojazdów specjalnych i większości maszyn produkcyjnych (stawka amortyzacji 14%) – 20% po 3 latach, 6% po 4 latach, 0,1-1% po 5 latach,

- dla chłodnictwa, fotowoltaiki, klimatyzacji i niektórych maszyn (stawka amortyzacji 10%) – 25% po 4 latach, 15% po 5 latach, 4% po 6 latach,

- dla łodzi, silosów czy taboru kolejowego (stawka amortyzacji 7%) – 23% po 6 latach.

.

Maksymalny wykup z leasingu na firmę

Wykup może być jednak znacznie wyższy i w uzasadnionych przypadkach oddziaływać na twoją korzyść. Widać to szczególnie w leasingu samochodów osobowych.

Jak wysoki może być wykup?

To zależy od przedmiotu leasingu, w umowach leasingu nowych samochodów osobowych potrafi wynieść nawet 50+%. W najmie długoterminowym może być jeszcze wyższy i dochodzi do 60-70%. Oczywiście przy założeniu krótkiego okresu finansowania na 2-3 lata, a w przypadku najmu również niedużego przebiegu.

Jednak typowy wysoki wykup z leasingu dla nowych samochodów wynosi do 25-40%, dla maszyn zwykle jest niższy. Wysokie wykupy dotyczą przede wszystkim leasingu nowych samochodów osobowych.

.

Jakie są efekty wysokiego wykupu?

Wysoki wykup sprawia, że maleje rata leasingu. Dzięki temu możesz kupić droższy samochód i płacić ratę mieszczącą się w Twoim budżecie. Równocześnie znaczna część kapitału zostaje do spłaty na koniec umowy i przez cały czas trwania umowy naliczane są od niej odsetki.

Dlatego zapłacisz więcej odsetek, niż przy leasingu na ten sam okres czasu z niskim wykupem.

Czy wzrost lub spadek stóp procentowych wpływa tylko na raty leasingu czy również na wykup?

Zmiany stóp procentowych dotyczą całości kapitału pozostałego do spłaty (a więc również wykupu) a wszystkie odsetki płacisz w ratach leasingu.

Zatem jeśli zawarłeś umowę leasingu z wykupem 50.000 zł to wraz ze zmianą stóp procentowych wartość wykupu się nie zmieni, ale przez cały okres leasingu będą od niej naliczane odsetki. Wszelkie zmiany (wzrosty lub spadki) odczujesz w ratach leasingu.

Wysoki wykup z leasingu to wymierne korzyści podatkowe

Gdy w grę wchodzi leasing samochodu premium, którego cena znacznie przekracza 150.000 zł, możemy ponownie zastosować limit kosztów 150.000 zł dla wykupu. W efekcie najpierw stosujesz limit dla opłat leasingowych, a potem drugi raz dla wykupu.

Im wyższy wykup z leasingu, tym więcej zaliczysz w koszty firmy. Po więcej informacji a także przykładowe wyliczenia odsyłamy do wpisu Czy da się odliczyć 2×150.000 zł od leasingu samochodu?

Zatem podnosząc kwotę wykupu z leasingu operacyjnego możemy zaliczyć w koszty firmy znacznie więcej, niż tylko 150.000 zł. A przecież cena wielu samochodów premium, na przykład BMW, znacząco przekracza ustawowy limit kosztów. Jest więc o co powalczyć.

Z kolei dla samochodów elektrycznych limit kosztów wynosi 225.000 zł. Również i tu wysoki wykup pozwala go przekroczyć.

Załóżmy więc, że zdecydowałeś się na leasing samochodu osobowego z wysokim wykupem.

.

Wysoki wykup samochodu z leasingu na firmę daje różne możliwości. Opcje:

1. Wykup samochodu z leasingu na środki trwałe i amortyzacja

Wykupujesz auto i zostawiasz w firmie. Czeka cię amortyzacja samochodu wykupionego z leasingu przez 30 lub 60 miesięcy. Wtedy odliczasz 1/2 VAT od wykupu a pozostałą kwotę amortyzujesz. Chyba, że kwota po odliczeniu VAT nie przekroczy 10.000 zł – wtedy jednorazowo zaksięgujesz w koszty wykup.

W wyniku zmian podatkowych od 2021r środkiem trwałym używanym jest taki, który był wykorzystywany przez podmiot inny niż podatnik przez co najmniej 6 miesięcy. Ta zmiana sprawia, że nowy pojazd wzięty w leasing nie będzie po wykupie traktowany jako pojazd używany, bowiem użytkuje go cały czas ten sam podatnik. To oznacza amortyzację przez 60 miesięcy, zamiast 30. 30 miesięcy amortyzacji dotyczy samochodów używanych, które w momencie zakupu przez firmę leasingową miały przebieg 6+ tys. km (i użytkownikiem była firma inna, niż leasingobiorca) lub od dopuszczenia pojazdu do użytku minęło powyżej 6 miesięcy.

Pojazdy leasingowane jako nowe po wykupie amortyzujemy przez 60 miesięcy. Gdy po pewnym czasie sprzedasz pojazd – kwotę niezamortyzowaną skompensujesz z przychodem ze sprzedaży i do opodatkowania pozostanie tylko różnica.

Przykładowo wykupiłeś pojazd z leasingu za 111.500 zł brutto.

Odliczyłeś 50% VAT – 11.500 zł.

Kwotę 100.000 zł amortyzujesz przez 5 lat. 20.000 zł rocznie / 1666,67 zł miesięcznie.

Po roku zdecydowałeś się sprzedać pojazd, do zamortyzowania pozostało jeszcze 80.000 zł.

Sprzedałeś samochód za 150.000 zł netto (184.500 zł brutto).

Dochód do opodatkowania PITem + ZUSem zdrowotnym wynosi 70.000 zł (150.000 – 80.000 = 70.000).

Zatem wysoki wykup pozwala nie tylko wygenerować wyższe koszty, ale też daje tarczę podatkową przy sprzedaży. Działając w formie JDG dochód ze sprzedaży pojazdu trzeba również opodatkować składką zdrowotną. To efekt niekorzystnych zmian podatkowych wprowadzonych od 2022r Polskim Ładem.

Jeśli z kolei zdecydujesz się przenieść amortyzowany pojazd do majątku prywatnego to trzeba będzie zapłacić VAT od wartości rynkowej pojazdu (a nie wartości z wykupu). To również efekt Polskiego Ładu. VAT nie zapłacą przedsiębiorcy niebędący płatnikami VAT (nievatowcy).

2. Wykup auta z leasingu i szybka sprzedaż

Wykupujesz pojazd i od razu sprzedajesz.

W tym wariancie lepiej wykupić pojazd jako towar handlowy, zamiast na środki trwałe. To pozwoli odliczyć 100% VAT od wysokiego wykupu! Dodatkowo zaliczasz w koszty firmy całą kwotę netto, nawet gdy przekracza 150.000 zł. Im wyższy wykup, tym wyższe odliczenia podatkowe.

Pamiętaj o dopisaniu odpowiedniego kodu w PKD firmy, związanego ze handlem samochodami. Po wykupie nie powinieneś już użytkować samochodu w firmie. Samochód sprzedajesz na rynku wtórnym lub do kolejnego leasingodawcy (leasing zwrotny). Temat leasingu zwrotnego krótko po wykupie z dotychczasowego leasingu omawiamy szczegółowo w tekście: Ponowny leasing po wykupie przedmiotu z leasingu.

Wykup na towary handlowe pozwala sporo zaoszczędzić w porównaniu z wykupem na środki trwałe. Przykładowo dla wykupu 100.000 zł brutto odliczysz dodatkowe 9350 zł z tytułu VAT. Dobrym rozwiązaniem jest wykup samochodu z leasingu i sprzedaż w tym samym miesiącu.

Wysoki wykup pomniejszy dochód ze sprzedaży do opodatkowania. Dochód ten można całkiem zniwelować biorąc w leasing kolejny samochód z wkładem własnym porównywalnym do kwoty dochodu.

Przedsiębiorcy niebędący płatnikami VAT, np. lekarze, nie mogą skorzystać z tego rozwiązania, jesli nie chcą utracić prawa do zwolnienia z VAT. Więcej na ten temat piszemy w tekście: Wykup z leasingu dla lekarzy i nievatowców a sprzedaż samochodu.

3. Można nie wykupić pojazdu

Ta opcja przysługuje w najmie długoterminowym, rzadziej w leasingu. Użytkujesz samochód, płacisz raty za najem, a na koniec umowy oddajesz pojazd leasingodawcy i bierzesz kolejny. W kontekście najmu polecamy lekturę wpisu Koniec najmu – co zrobić z autem?

Można także skorzystać z tradycyjnego leasingu operacyjnego z obowiązkowym wykupem, ale w trakcie spłaty poszukać chętnego na przejęcie leasingu i dokonać cesji leasingu. Jeśli wartość samochodu przekracza kwotę pozostałą do spłaty możesz liczyć na odstępne. A w trakcie spłaty leasingu cieszysz się niskimi ratami.

4. Rozłożenie wykupu na raty, gdy jest za wysoki

Leasingodawca może wydłużyć umowę o rok, dwa lata lub dłużej. Decydując się na ten ruch tracisz korzyści podatkowe wynikające z wysokiego wykupu, bowiem obniżasz finalną wartość wykupu.

Jeśli przed podpisaniem umowy leasingowej przewidujesz problemy ze zorganizowaniem pieniędzy na wysoki wykup, ale nie chcesz pozbawiać się korzyści podatkowych z tego tytułu możesz skorzystać z kaucji gwarancyjnej (wykupu płatnego z ratami leasingu).

Opłaty miesięczne wzrosną ale na koniec leasingu wykup netto jest już spłacony, a ty dopłacasz tylko VAT. Kaucja gwarancyjna to także świetny sposób na obniżenie kosztów leasingu.

Inną możliwością jest poszukanie kupca na samochód, który wyłoży sumę potrzebną do wykupu pojazdu z leasingu tytułem zaliczki na późniejszy zakup.

5. Zmiana wysokiego wykupu na niski w trakcie leasingu

W pewnych sytuacjach może zaistnieć potrzeba zmiany warunków leasingu w trakcie umowy. Jakie to sytuacje?

Przykładowo gdy prowadzisz jednoosobową działalność gospodarczą opodatkowaną podatkiem liniowym a od nowego roku zmieniasz formę opodatkowania na ryczałt. Zależy ci na zaliczeniu w koszty firmy maksymalnie dużej kwoty jeszcze przed zmianą opodatkowania.

Analogicznie, gdy zamierzasz zakończyć działalność w trakcie leasingu – również zależy ci na wygenerowaniu jak największych kosztów przed zamknięciem.

Wtedy aneksujesz umowę leasingu i nadpłacasz leasing. Nadpłatę możesz zrobić również kosztem wysokiego wykupu. Należy mieć na względzie minimalne wartości wykupu (wynikające ze stawki amortyzacji przedmiotu leasingu) opisane na początku tego wpisu.

6. Wykup samochodu z leasingu pieniędzmi nowego leasingodawcy

W chwili pisania niniejszego tekstu (grudzień 2023) na rynku jest jeden leasingodawca, który może wykupić pojazd od dotychczasowego leasingodawcy po wartości wykupu i udzielić nowego leasingu na aktualną wartość rynkową.

Formalnie dotychczasowy leasingodawca wystawia fakturę wykupu na twoją firmę, a nowy leasingodawca ją opłaca. Równocześnie wystawiasz fakturę sprzedaży pojazdu na nowego leasingodawcę po aktualnej wartości rynkowej. Nadwyżka trafia na twój rachunek.

Przykładowo wykup wynosi 50.000 zł brutto. Wartość rynkowa pojazdu 100.000 zł brutto a wkład własny do nowego leasingu 30.000 zł brutto. W tej sytuacji 20.000 zł trafi na twój rachunek.

Jest to droższa oferta leasingu od rynkowej. Ponadto gdy wartość wykupu przekracza 50-60 tys. zł to do czasu rejestracji pojazd pozostaje na placu poleasingowym nowego leasingodawcy. Ewentualnie stosuje on inne formy zabezpieczenia. Określając wartość rynkową pojazdu leasingodawca na umowie przyjmie kwotę około 15-20% niższą.

Jest to rozwiązanie niszowe, ale znajdziesz je w naszej ofercie. Rynek stosuje powszechnie inne rozwiązanie – czeka aż wykupisz samodzielnie pojazd z leasingu. Dopiero wtedy otrzymasz leasing zwrotny. Szerzej opisujemy to we wpisie: Ponowny leasing po wykupie.

Niski wykup z leasingu

Wiele leasingów kończy się niskim wykupem 1%. Jest to naturalna kolej rzeczy przy maszynach i urządzeniach leasingowanych na 5 lat. Po wykupie jeszcze przez wiele lat pracują w firmie, szczególnie gdy biorą udział w procesie produkcji.

Leasing z 1% wykupem daje niski koszt finansowania. Nie zaburza cashflow w firmie, bo wykup 1% jest mniejszy od raty leasingu. Minus niskiego wykupu uwidacznia się przy sprzedaży przedmiotu. Trzeba bowiem opodatkować całą kwotę sprzedaży (w przypadku JDG również naliczyć podatek zwany składką zdrowotną).

Wykup 1% jest powszechny również w leasingu samochodów, w szczególności gdy ich cena nie przekracza 150.000 zł. Wystarczą 3 lata leasingu, żeby uzyskać 1% wykupu.

I rzeczywiście wiele firm wybiera taki okres spłaty. Chcą ująć samochód w kosztach firmy szybciej, niż przy zakupie za gotówkę (3 lata leasingu vs. 5 lat amortyzacji). Nastepnie wykupują pojazd za 1% do majątku prywatnego.

.

Wykup prywatny

Stosowany od wielu lat dla samochodów osobowych i motocykli. Korzystają z niego właściciele jednoosobowych działalności gospodarczych oraz wspólnicy spółek cywilnych. Inne formy działalności mogą dokonać wykupu prywatnego tylko wtedy, gdy przed końcem umowy zrobią cesję leasingu na JDG, następnie właściciel działalności dokona wykupu.

Obecnie faktura za wykup wystawiana jest na firmę (w przeszłości leasingodawcy wystawiali faktury wykupowe na prywatne dane właściciela firmy, jeśli o to poprosił). W celu wykupu prywatnego faktury tej nie ewidencjonujemy w kosztach działalności i nie odliczamy od niej VAT (dlatego im jest niższa, tym lepiej).

Dla pojazdów wykupionych do końca 2021r właściciel pojazdu mógł go sprzedać bez podatków, jeśli od wykupu prywatnego upłynęło 6 miesięcy (liczone od końca miesiąca wykupu). Dla samochodów wykupionych prywatnie od 2022r trzeba odczekać aż 6 lat, aby sprzedać bez podatku. To kolejna zmiana wprowadzona przez Polski Ład.

Darowizna najbliższej rodzinie

Czy da się sprzedać samochód bez podatków szybciej? Tak, wystarczy podarować samochód osobie z najbliższej rodziny (zerowa grupa podatkowa), co będzie zwolnione z podatku. Osoba obdarowana może sprzedać samochód bez podatku PIT i składki ZUS po upływie 6 miesięcy (licząc od końca miesiąca darowizny). Co istotne osobą obdarowaną może być małżonek/-ka.

Zerowa grupa podatkowa obejmuje: małżonka, zstępnych (dzieci, wnuki), wstępnych (rodzice, dziadkowie), rodzeństwo, macochę, ojczyma.

Jeśli kwota darowizny przekroczy 36 120 zł osoba obdarowana musi to zgłosić w ciągu 6 miesięcy do Urzędu Skarbowego na formularzu SD-Z2. Niezgłoszenie nabycia majątku przez osobę objętą zwolnieniem skutkuje opodatkowaniem darowizny na zasadach ogólnych.

Osoba obdarowana po sprzedaży pojazdu nie powinna robić darowizny zwrotnej na darczyńcę na równowartość kwoty sprzedaży. Taka operacja może bowiem podlegać pod przepis: Art. 199a Par. 2 Ordynacji Podatkowej: „Jeżeli pod pozorem dokonania czynności prawnej dokonano innej czynności prawnej, skutki podatkowe wywodzi się z tej ukrytej czynności prawnej.”

Sposób z darowizną był już wykorzystywany w czasach kwestionowania wykupów prywatnych przez fiskusa. Później odszedł w zapomnienie na kilka lat, teraz wrócił ponownie do łask. Czas pokaże czy na stałe.

Interpretacje ws wykupu prywatnego i darowizny z 2022r

Sygnatura 0112-KDIL1-1.4012.362.2022.2.HW, data wydania 19.09.2022r – Dyrektor Krajowej Informacji Skarbowej.

Przekazanie w darowiźnie rodzicom samochodu wykupionego (prywatnie) z leasingu, który po wykupie nie będzie wykorzystywany w działalności, nie będzie opodatkowane podatkiem VAT.

Sygnatura 0114-KDIP4-2.4012.529.2022.1.WH, data wydania 07.12.2022r – Dyrektor Krajowej Informacji Skarbowej

Pojazd wykupiony na firmę, wprowadzony na środki trwałe. Potem zawieszenie działalności, wycofanie pojazdu do majątku prywatnego i darowizna na żonę. Wycofanie samochodu osobowego z działalności gospodarczej na cele prywatne, stanowić będzie czynność podlegającą opodatkowaniu podatkiem od towarów i usług.

Natomiast planowane dokonanie na rzecz żony darowizny samochodu osobowego po upływie 6 miesięcy od wykupu samochodu osobowego i wycofaniu samochodu z działalności na cele prywatne nie będzie podlegać opodatkowaniu podatkiem od towarów i usług.

Interpretacje ws wykupu prywatnego i darowizny 2023

.

Wykup z leasingu na firmę a wykup prywatny – różnice

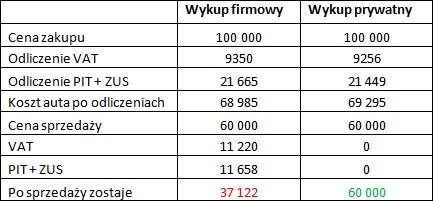

Na początku sprawdźmy ile można zaoszczędzić przy 3-letnim leasingu samochodu osobowego za 100.000 zł brutto z 1% wykupu, jeśli wykupimy go prywatnie i po pół roku sprzedamy za 60.000 zł.

Zakładamy, że firma (JDG) jest płatnikiem VAT na podatku liniowym 19% i płaci 4,9% składki zdrowotnej.

Najpierw odliczamy podatki z opłat leasingowych. W wykupie prywatnym nie księgujemy wykupu 1% w koszty, stąd niewielka różnica w odliczeniach na korzyść wykupu firmowego. Ale już po sprzedaży sytuacja zmienia się diametralnie. Różnica wynosi 23.000 zł na korzyść wykupu prywatnego!

W tabeli jest kilka uproszczeń:

- Nie uwzględniliśmy kosztów leasingu (odsetki, ubezpieczenia), ale będą takie same w obu przypadkach.

- Używane samochody sprzedawane na fakturę VAT 23% osiągają wyższe ceny, niż te same samochody sprzedawane przez osoby prywatne (różnica bierze się z VAT, który można odliczyć, zwykle w 50%).

- Firma może wygenerować koszty (np. przeznaczając środki ze sprzedaży na poczet opłaty wstępnej do kolejnego leasingu), które pozwolą obniżyć lub wyzerować dochód ze sprzedaży.

Różnice w wydatkach eksploatacyjnych i 2% PCC

Są też różnice w kosztach eksploatacji samochodu po wykupie. Jeśli samochód jest środkiem trwałym w firmie, użytkowanym do celów prywatnych oraz firmowych, z faktur za paliwo, serwis, części czy myjnie możesz odliczać 50% VAT. Z pozostałej kwoty 75% zaliczasz w koszty uzyskania przychodu.

Po wykupie prywatnym i darowiźnie na bliską osobę użytkowanie auta w firmie wymaga umowy użyczenia. Wtedy również odliczysz 50% VAT z faktur eksploatacyjnych, ale z pozostałej kwoty tylko 20% zaliczysz w koszty firmy. Innymi słowy wydatki na samochód prawie nie znajdują odzwierciedlenia w KUP firmy.

Należy też pamiętać, że przy zakupie samochodu od osoby prywatnej kupujący musi zapłacić 2% PCC (podatek od czynności cywilnoprawnych), co może rodzić presję na obniżenie ceny sprzedaży.

Przeniesienie samochodu z firmy na majątek prywatny?

Co się stanie, jeśli wykupisz pojazd za 1% na firmę (na środki trwałe) a potem zechcesz przenieść do majątku prywatnego? Trzeba będzie zapłacić 23% VAT od aktualnej wartości rynkowej pojazdu. Do końca 2021r był to VAT od wartości wykupu. Zmiany weszły wraz z Polskim Ładem.

Natomiast przedsiębiorcy niebędący płatnikami VAT mogą wykupić pojazd na firmę, a nastepnie przenieść do majątku prywatnego w dowolnym momencie, bez konieczności zapłaty VAT. Dopóki samochód jest w majątku firmowym – 75% wydatków eksploatacyjnych zaliczą w koszty firmy. Po przeniesieniu do majątku prywatnego – 20%, o ile w ogóle zdecydują się generować w ten sposób koszty na firmę.

Podsumowując – gdy wiesz, że będziesz sprzedawał samochód (w szczególności drogi samochód) zaraz po zakończeniu leasingu, warto rozważyć wysoki wykup z leasingu w celu zastosowania wyższych odliczeń i zapłaty mniejszych podatków po sprzedaży. Rzecz jasna można to odnieść także do maszyn.

Dla pojazdów do 150.000 – 200.000 zł wykup prywatny nadal może być bardzo opłacalny.

.

Rejestracja lub zgłoszenie nabycia samochodu wykupionego z leasingu

Po wykupieniu samochodu z leasingu w ciągu 30 dni trzeba zarejestrować pojazd. Wyjątkiem jest sytuacja, gdy sprzedajemy samochód przed upływem 30 dni. Od 1 stycznia 2024r nie ma obowiązku zgłaszania nabycia pojazdu, zostaje natomiast obowiązek zgłoszenia zbycia auta. Niezgłoszenie w terminie podlega karze 250 zł.

Jaka kara za spóźnienie przy rejestracji samochodu?

Za nieterminowe zarejestrowanie pojazdu kara wynosi 500 zł, a jeśli rejestracji dokonasz po upływie 180 dni od zakupu kara wzrasta do 1000 zł.

W przypadku firm zajmujących się handlem samochodami kary są wyższe i wynoszą 1000 zł za rejestrację między 90 a 180 dniem od zakupu i 2000 zł po przekroczeniu 180 dni. Natomiast firmy te mają 90 dni na rejestrację pojazdu.

Nieco inaczej wyglądały przepisy do końca 2023r.

Większość przedsiębiorców zgłaszała fakt nabycia poprzez zarejestrowanie pojazdu, ale nie wszyscy. Aby dokonać zgłoszenia wystarczył dokument informujący urząd o nabyciu i faktura wykupu z leasingu. Zgłoszenia można dokonać online (rejestracji – tylko stacjonarnie), a potem można było użytkować pojazd bez konieczności rejestracji.

Jakie motywy przemawiały tylko za zgłoszeniem, zamiast rejestracji? Przykładowo:

- chęć zaoszczędzenia na opłatach urzędowych,

- przeznaczanie czasu na rzeczy bardziej produktywne,

- zamieszkanie w dużej odległości od siedziby firmy, gdy wykup był na firmę.

Można sobie wyobrazić np. programistę, który prowadzi działalność zarejestrowaną w Grudziądzu, a mieszka i pracuje w Krakowie. Wykupił pojazd na firmę, więc rejestracji musiałby dokonać w wydziale komunikacji w Grudziądzu, właściwym dla siedziby firmy. Tymczasem w Grudziądzu bywa 3-4 razy do roku i tylko weekendowo. Taki przedsiębiorca poprzestanie raczej na zgłoszeniu nabycia pojazdu i nie będzie go rejestrować na siebie. Niestety od 2024r jest zmuszony do rejestracji pojazdu.

Dokumenty niezbędne do rejestracji samochodu wykupionego z leasingu

Jeśli jednak zdecydujesz się zarejestrować pojazd i udasz się do urzędu, w wydziale komunikacji będą potrzebne:

- dowód rejstracyjny z aktualnym badaniem technicznym (przeglądem),

- tablice rejestracyjne,

- faktura wykupu z leasingu,

- polisa OC,

- wniosek o rejestrację + zgoda na przetwarzanie danych osobowych,

- dokument tożsamości – osoby fizyczne dowód osobisty lub inny dokument potwierdzający tożsamość, osoby prawne – KRS.

- może, ale nie musi, być potrzebny KRS sprzedawcy auta (leasingodawcy),

- pełnomocnictwo – jeśli działasz przez pełnomocnika.

Aktualnie można zachować tablice z leasingu i przypisać je do samochodu, nawet jeśli rejestrujesz pojazd w innym regionie. Pozwala to zaoszczędzić 99,50 zł na opłatach w wydziale komunikacji (80 zł tablice + 19,50 zł koszt naklejki kontrolnej i opłaty ewidencyjnej).

Jeśli jednak chcesz mieć lokalne tablice – przy okazji rejestracji można dokonać takiej zmiany.

Gdzie zarejestrować samochód po wykupie – w miejscu zamieszkania czy zameldowania?

Samochód powinieneś zarejestrować w wydziale komunikacji właściwym dla miejsca zamieszkania, czyli lokalizacji gdzie przebywasz przez większą część roku. A konkretnie w:

- urzędzie miasta – gdy mieszkasz w mieście na prawach powiatu,

- starostwie powiatowym,

- urzędzie dzielnicy (Warszawa).

Samochód wykupiony z leasingu na firmę rejestrujemy w urzędzie właściwym dla siedziby firmy.

Samochód wykupiony prywatnie – w urzędzie właściwym dla adresu zamieszkania.

Czy można zarejestrować pojazd wykupiony z leasingu prywatnie na żonę/męża lub pełnoletnie dziecko?

Tak, wystarczy zawrzeć z małżonkiem lub dzieckiem umowę darowizny samochodu. Osoba obdarowana okaże umowę w wydziale komunikacji (plus ewentualnie fakturę wykupu z leasingu) i zarejestruje pojazd na siebie. Należy pamiętać o zgłoszeniu zbycia pojazdu w ciągu 30 dni od darowizny.

.

Oferta leasingu Leason

Potrzebujesz oferty leasingu dobranej do Twojej sytuacji? Nasza oferta:

Ubezpieczenie GAP, oferta z rabatem 5% dla czytelników naszego bloga:

Doradztwo leasingowe – żeby zmaksymalizować odliczenia podatkowe z leasingu.

.

Wpisy powiązane tematycznie:

Wykup z leasingu na spółkę zoo i co dalej?

Leasing odliczenie podatków od samochodu 2023 – aktualne zasady

Leasing w działalności jednoosobowej – ile odliczysz?

Leasing w spółce zoo – ile odliczysz?

10 najczęściej popełnianych błędów przy leasingu samochodów i maszyn

7 grudnia 2023