Leasing a podatki

Wykup samochodu z leasingu na towary handlowe

26 czerwca 2024Wykup samochodu z leasingu na towary handlowe to ciekawa opcja dla firm, które planują sprzedać leasingowany pojazd krótko po wykupie. Jakie są korzyści z wykupu na towary handlowe? Co trzeba zrobić, aby wykupić w ten sposób samochód? Ile czasu jest na sprzedaż? . Jakie…

Leasing na samochód z Niemiec

6 czerwca 2024Leasing na samochód z Niemiec jest możliwy, w tym również z płatnością bezpośrednio do Niemiec. Jakie są zasady leasingu sprowadzonego pojazdu? Na co zwrócić uwagę przy leasingu auta z Niemiec? Co z podatkiem VAT? Na te i inne pytania odpowiadamy poniżej. Zobacz nasz najnowszy film o leasingu samochodów z zagranicy…

Dlaczego pożyczka leasingowa jest dla lekarzy korzystniejsza niż leasing?

31 maja 2024Pożyczka leasingowa dla lekarzy została stworzona w wyniku analizy ich potrzeb. Powstała przez połączenie leasingu finansowego z kredytem bankowym. Ma ona na celu przeniesienie najlepszych i najkorzystniejszych rozwiązań z obu form finansowania. Działalność lekarzy jest zwolniona z VAT, co powoduje, że nie mogą go odliczać od dokonywanych zakupów. Sprzęt…

Pożyczka pod dotacje jako źródło finansowania projektów z dofinansowaniem unijnym

16 maja 2024Czas poznać kolejną możliwość finansowania zakupu maszyny, jaką jest pożyczka pod dotacje unijne. Jest to finansowanie alternatywne dla kredytu. Zastanawiasz czy wybrać leasing czy kredyt? Leasing pożyczka łączy w sobie najlepsze cechy ich obu. Zobacz nasz film o pożyczkach pod dotacje unijne i zasubskrybuj nasz…

Jakie są różnice pomiędzy leasingiem operacyjnym i finansowym?

30 kwietnia 2024Leasing operacyjny a finansowy. Leasing to szybka i tania forma finansowania, zarezerwowana głównie dla przedsiębiorców. Większą popularnością cieszy się leasing operacyjny. Leasing finansowy stosujemy sporadycznie. Niniejszy wpis wyjaśnia podstawowe różnice pomiędzy nimi. Podpowiadamy też kiedy zastosować który leasing. Wyróżniamy 2 podstawowe rodzaje leasingu: 1) Leasing operacyjny – częściej stosowany,…

Kaucja gwarancyjna w leasingu czyli wykup płatny z ratami leasingu

18 kwietnia 2024Wykup z ratami leasingu – na czym polega i jakie niesie konsekwencje? Kaucja gwarancyjna (zwana także depozytem gwarancyjnym) zabezpiecza umowę leasingu przed nieterminowymi płatnościami leasingobiorcy. . Kaucja gwarancyjna w leasingu Kaucja gwarancyjna może być zaliczona na poczet spłat ostatnich rat leasingu lub wykupu…

Leasing Lexusa z wysokimi odliczeniami podatkowymi 2024

10 kwietnia 2024Klienci, którzy wybierają samochody marki Lexus, zazwyczaj decydują się na leasing i mają ku temu powody. Leasing Lexusa niesie wiele korzyści podatkowych dla Twojej firmy. Przy dobrze dostosowanej ofercie leasingowej, mimo odsetek, może być on tańszy niż zakup za gotówkę. Dlatego warto poświęcić chwilę i wybrać taki leasing, który pozwoli…

Leasing Audi z wysokimi odliczeniami podatkowymi 2024

14 marca 2024Klienci decydujący się na zakup samochodów Audi zazwyczaj je leasingują i nie bez powodu. Leasing Audi przynosi Twojej firmie wiele korzyści podatkowych. Przy odpowiednio skonfigurowanej ofercie leasingu, pomimo oprocentowania może on być tańszy niż zakup za gotówkę. Dlatego warto poświęcić chwilę i wybrać taki leasing, który pozwoli zmaksymalizować korzyści podatkowe.

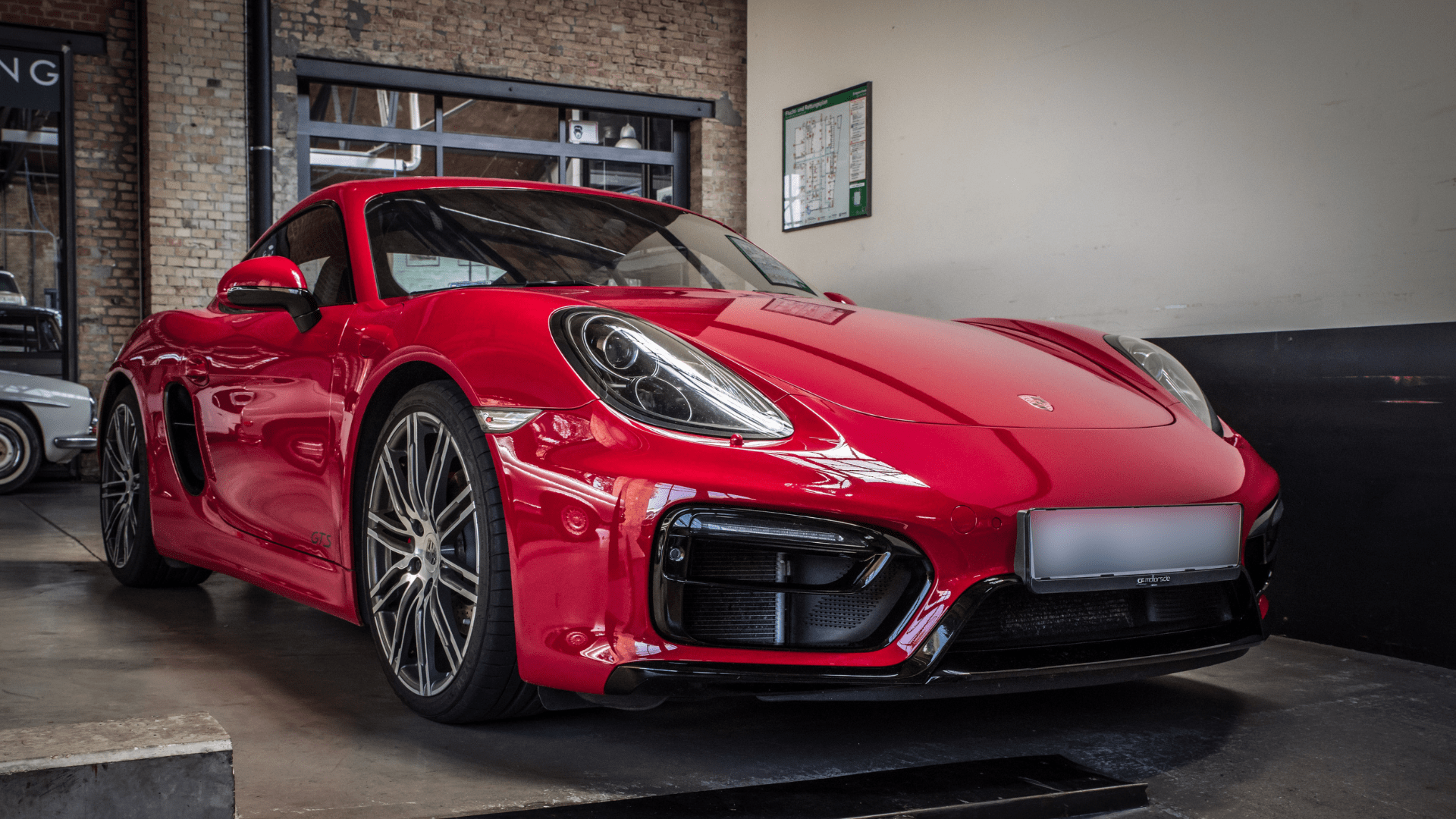

Leasing Porsche z optymlizacją podatkową

7 marca 2024Leasing Porsche. Klienci zdecydowani na zakup Porsche w przeważającej większości biorą go w leasing i mają ku temu ważne powody. Leasing Porsche przyniesie firmie wiele korzyści podatkowych. Przy odpowiednio skonfigurowanej ofercie leasingu może być tańszy od zakupu za gotówkę, pomimo odsetek leasingowych. Dlatego warto poświęcić chwilę i dobrać taki leasing, który…

Leasing samochodu dostawczego

2 marca 2024Leasing samochodu dostawczego jest prosty. Większość pojazdów firmowych to auta leasingowane. Nie inaczej jest z samochodami dostawczymi. Leasing jest tanim finansowaniem. Pozwala także pozyskać środki szybko i bez zbędnej „papierologii”. W artykule wyjaśniamy, dlaczego warto wziąć w leasing samochód dostawczy. Podpowiemy również, jak załatwić niezbędne formalności. .

Leasing w CIT estońskim – raj dla drogich samochodów

27 lutego 2024Leasing w CIT estońskim pozostaje korzystną metodą finansowania drogich samochodów. CIT estoński został najbardziej opłacalną formą opodatkowania w Polsce dla zakupu luksusowych i bardzo drogich samochodów osobowych. Sprawdźmy szczegóły. 1 Leasing w CIT estońskim Co to jest CIT estoński? W CIT estońskim podatek odprowadza…

Leasing dla firm na ryczałcie 2024

30 stycznia 2024Jak wygląda leasing dla firm na ryczałcie? Jesteś na ryczałcie i chcesz wziąć leasing na samochód, koparkę albo inny przedmiot? Oto co warto wiedzieć. Zobacz nasz najnowszy film o leasingu dla firm na ryczałcie i zasubskrybuj nasz kanał na YouTube: .

Leasing na samochód ciężarowy powyżej 3,5t

29 stycznia 2024Samochód ciężarowy powyżej 3,5t można łatwo wziąć w leasing. Leasing jest tanim finansowaniem. Pozwala także pozyskać środki szybko i bez zbędnej „papierologii”. W artykule wyjaśnimy, dlaczego warto wziąć w leasing samochody ciężarowe. Podpowiemy również, jak załatwić niezbędne formalności. Rynek leasingu samochodów ciężrowych powyżej 3,5t w latach 2018-2023…