Analiza przypadku (case study)

Leasing Lamborghini Urus z Niemiec za 2 mln zł brutto

12 czerwca 2024Leasing Lamborghini Urus z 2023r za 2 mln zł brutto (310 tys. euro netto + akcyza) z płatnością bezpośrednio do niemieckiego sprzedawcy. Leasingobiorcą był przedsiębiorca z branży budowlanej prowadzący firmę w formie JDG. Leasing Lamborghini Urus z Niemiec – case study Przedsiębiorca znalazł nas w internecie. Szukał leasingu na Lamborghini…

Leasing używanego Porsche 911 Turbo S za 1,2 mln zł

26 kwietnia 2024Leasing Porsche 911 Turbo S z 2022r za 1,2 mln zł brutto. Leasingobiorcą była młoda spółka zoo istniejąca od 1,5 roku, która od kilku miesięcy starała się o leasing. źródło: Porsche Leasing używanego Porsche 911 Turbo S – case study Przedsiębiorca znalazł nas po obejrzeniu jednego z filmów na YT…

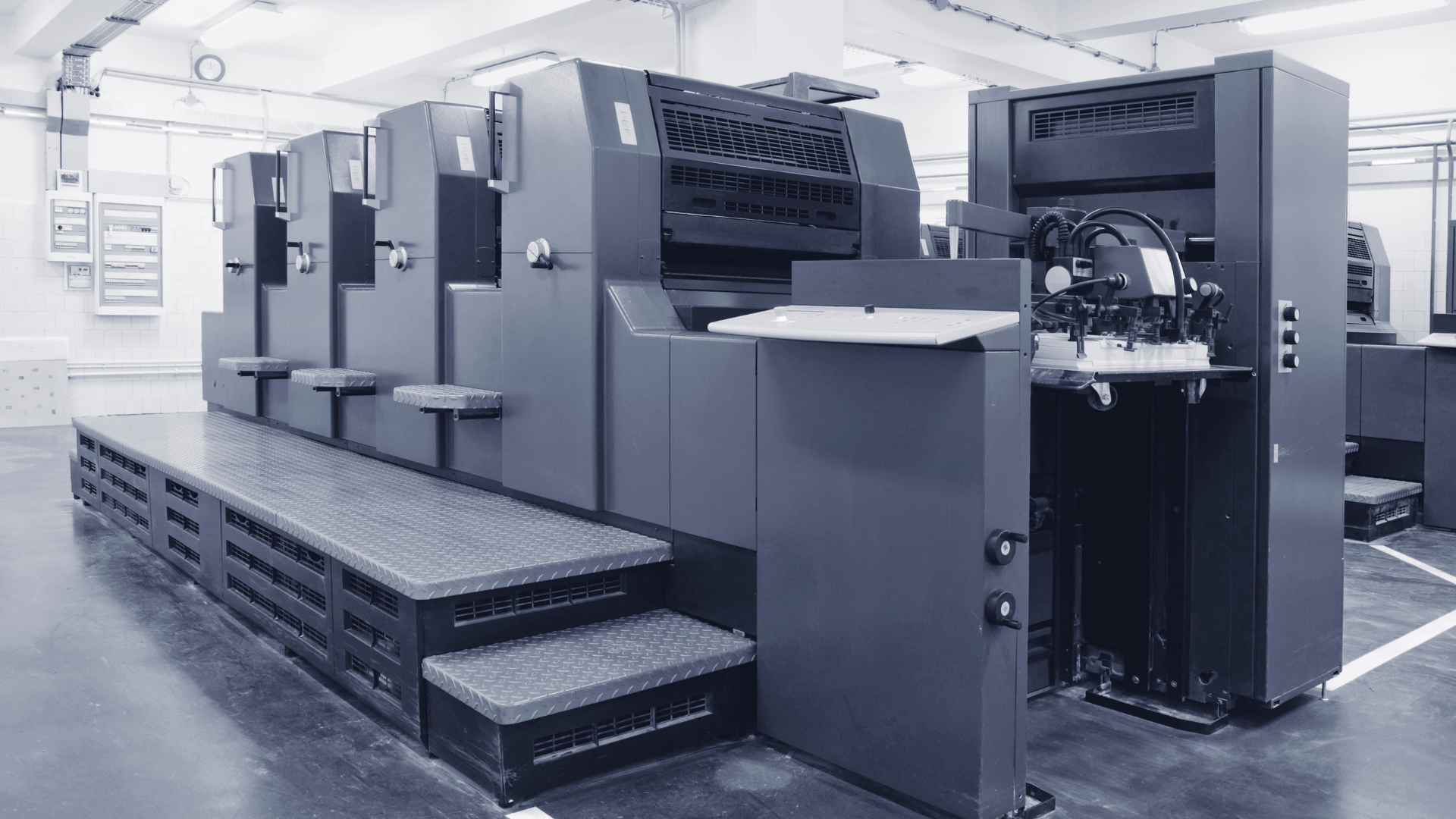

Leasing maszyny drukującej Heidelberg Speedmaster za 2,2 mln zł

13 kwietnia 2024Leasing używanej maszyny drukującej Heidelberg Speedmaster z 2010r za 2,2 mln zł netto. Klientem była drukarnia offsetowa działająca od wielu lat na polskim rynku. Maszyny Heidelberg a leasing Heidelberg to Mercedes w świecie maszyn do druku offsetowego. Ceny maszyn Heidelberg przyprawiają o zawrót głowy, ale idzie za tym jakość, trwałość…

Leasing windy – jak to zrobiliśmy?

5 kwietnia 2024Leasing windy jest ekstremalnie trudnym zadaniem. Dlaczego? Ponieważ żadna firma leasingowa nie chce leasingować wind. Mimo to zorganizowaliśmy dla naszego klienta leasing zwrotny dwóch nowych wind za 630 tys. zł netto w nowym obiekcie hotelowym. Poniżej opisujemy, jak to zrobiliśmy. Leasing na windę – dlaczego to takie trudne? Firmy…

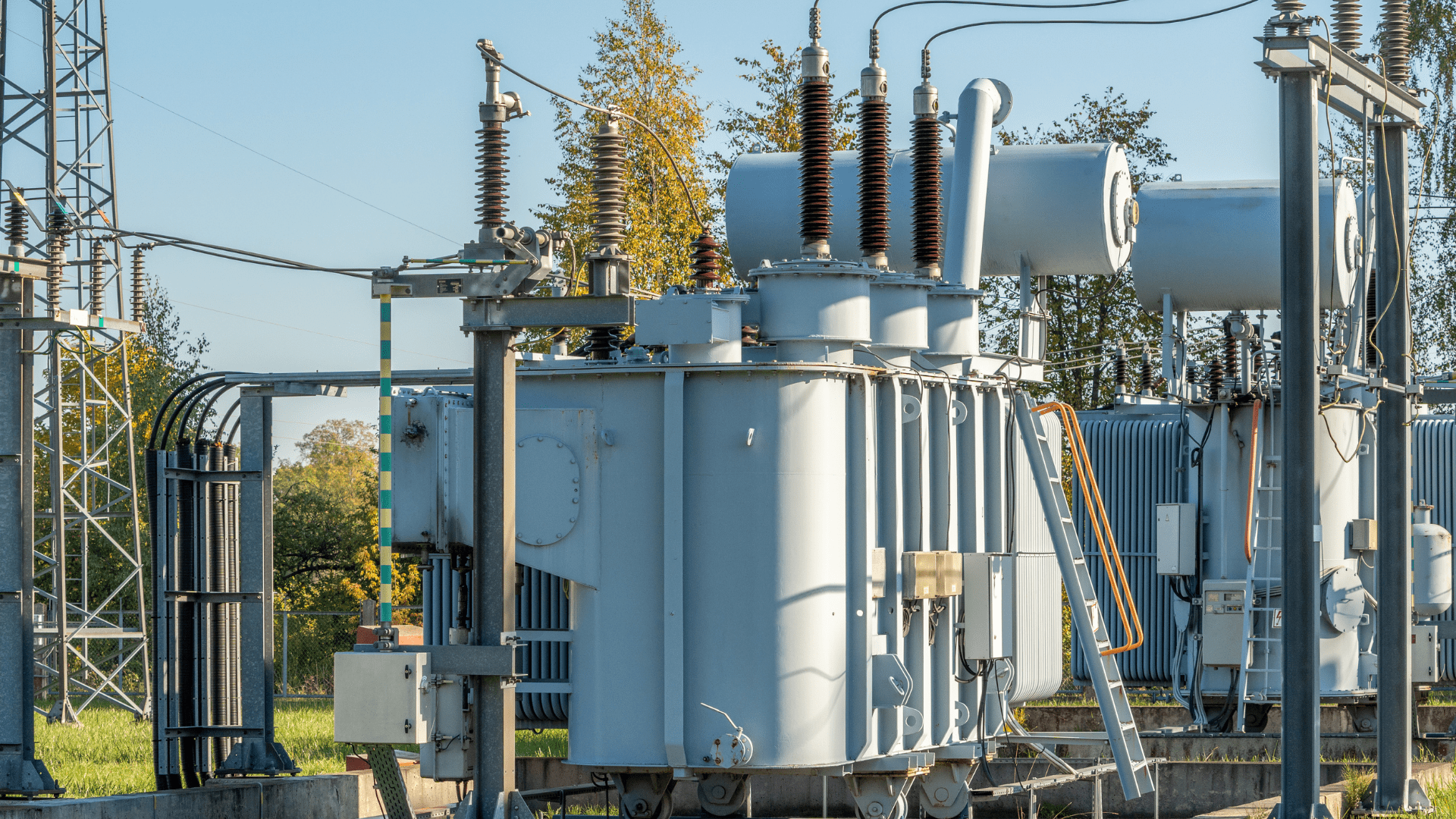

Leasing stacji transformatorowej

25 marca 2024Firmy produkcyjne często decydują się na zakup stacji transformatorowej, a można ją też wziąć w leasing. W zależności od rozmiaru koszty zakupu są niemałe i wynoszą przeciętnie 150-500 tys. zł netto. Zdarzają się jednak znacznie droższe stacje. Naturalną koleją rzeczy jest chęć sfinansowania takiego zakupu środkami zewnętrznymi, a najprościej leasingiem.

Leasing z gwarancją zagranicznej spółki matki na drukarki 3D

9 stycznia 2024Leasing z gwarancją zagranicznej spółki. Otrzymaliśmy zapytanie o leasing dwóch drukarek 3D w kwocie 2,5 mln zł netto sztuka. Leasingobiorcą była polska spółka nieposiadająca zdolności leasingowej, zabezpieczeniem dodatkowym miała być gwarancja zagranicznej spółki matki. Zorganizowaliśmy leasing, choć było to trudne i czasochłonne. .

Leasing wyposażenia basenu za 1 mln zł [case study]

13 grudnia 2023Leasing wyposażenia basenu. Leasingiem sfinansujesz nie tylko samochody osobowe, maszyny przemysłowe czy sprzęt IT. Zdarzają się również leasingi na przedmioty znacznie „trudniejsze”. Pewien przedsiębiorca zapytał o leasing techniki basenowej za ponad 1 mln zł netto. A my podjęliśmy się zorganizowania finansowania. .

Leasing Porsche 911 Carrera dla fryzjerki na karcie podatkowej

20 listopada 2023Leasing nowego Porsche 911 Carrera 4 GTS za 900 tys. zł brutto dla fryzjerki opodatkowanej kartą podatkową. Brzmi nieprawdopdobnie? A jednak zorganizowaliśmy taki leasing. źródło: Porsche . O leasingobiorcy Porsche 911 Carrera – fryzjerka na karcie podatkowej Leasingobiorcą była pani prowadząca od wielu lat swój salon fryzjerski.

Leasing w spółce jawnej

31 sierpnia 2023Leasing w spółce jawnej. W tym wpisie policzymy, jaką tarczę podatkową uzyskamy poprzez leasing samochodu osobowego i leasing maszyny w spółce jawnej. W kilku różnych wariantach opodatkowania. Spółka jawna może być podatnikiem VAT. Płatnikami podatku dochodowego są sami wspólnicy, którzy moga wybrać formę opodatkowania: skala podatkowa, podatek…

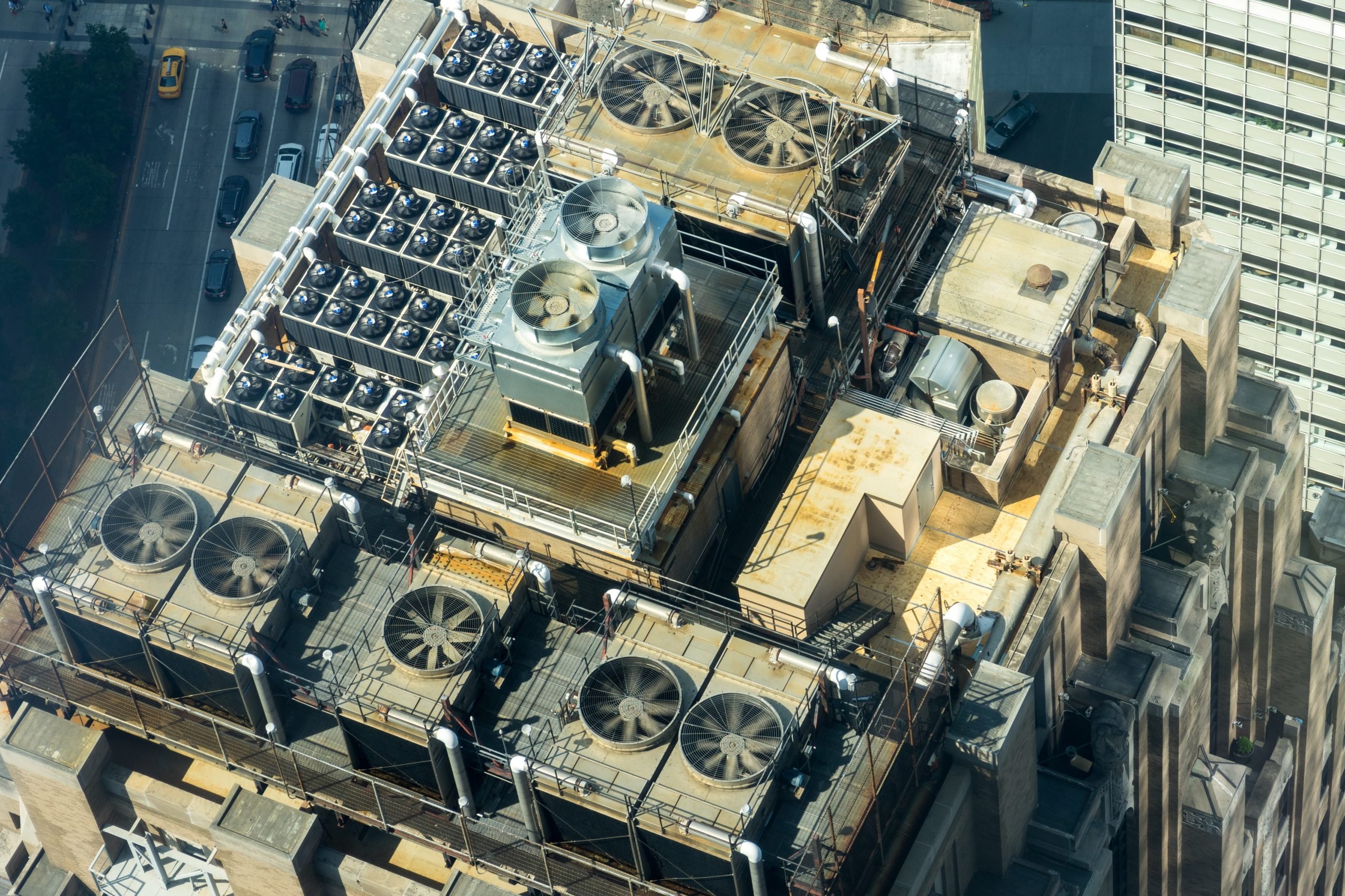

Leasing klimatyzacji, klimatyzatorów i wentylacji

13 lipca 2023Leasing klimatyzacji. Klimatyzacja to niezbędne wyposażenie większości biur i wielu innych obiektów. Klimatyzację można leasingować, poniżej wyjaśnimy w jaki sposób. . Leasing klimatyzacji – dlaczego warto? Korzyści z leasingu klimatyzacji dla leasingobiorcy: Na początek inwestujesz niewielką kwotę, np. 10% jako wkład własny. Resztę finansuje…

Leasing mebli warunki i case study

10 lutego 2023W przeszłości leasing mebli zarezerwowany był dla bardzo dobrych klientów firm leasingowych. Obecnie część leasingodawców jest otwarta na leasing mebli nawet, dla małych firm o przeciętnych wynikach. Jakie warunki leasingu są możliwe? . Leasing mebli – poradnik Meble jako przedmiot leasingu stanowią słabe aktywo z…

Jak leasing pomaga rozwijać firmę [case study]

2 listopada 2022W tym tekście pokazujemy jak leasing pomaga rozwijać firmę na przykładzie 2 naszych klientów. Na przestrzeni lat obie firmy regularnie korzystały z leasingu. Jedna do rozbudowy parku maszynowego, druga do powiększania floty transportowej. . Leasing pomaga rozwijać firmę Leasing jest formą finansowania zewnętrznego wykorzystywaną…

10 najczęściej popełnianych błędów w leasingu samochodów i maszyn

6 października 2022W tym wpisie znajdziesz wartościowe informacje związane z leasingiem. Jeśli planujesz zakup samochodu lub maszyny do firmy i myślisz o leasingu z niniejszego tekstu dowiesz się, o czym pamiętać decydując się na leasing, jakie błędy przedsiębiorcy popełniają najczęściej oraz jak się ich ustrzec. Zobacz nasz najnowszy film o błędach…

![Leasing wyposażenia basenu za 1 mln zł [case study]](https://www.leason.pl/wp-content/uploads/2023/12/leasing-wyposazenia-basenu.png)

![Jak leasing pomaga rozwijać firmę [case study]](https://www.leason.pl/wp-content/uploads/2022/10/leasing-pomaga-rozwijać-firmę.png)