Kategorie

Leasing to wygodna, szybka i tania forma finansowania, zarezerwowana głównie dla firm. Słowo leasing pochodzi od angielskiego słowa lease, co znaczy nająć lub wydzierżawić. Leasing składa się z 3 elementów: wkładu własnego, miesięcznych rat i wykupu. Można powiedzieć, że to wynajem z opcją wykupu przedmiotu na koniec umowy po preferencyjnej cenie.

Leasing operacyjny: opłaty leasingowe są kosztem uzyskania przychodu i odliczasz od nich VAT, umowa trwa min. 40% czasu amortyzacji przedmiotu, na końcu umowy jest wykup.

Leasing finansowy: cały VAT wpłacasz z góry i jednorazowo odliczasz, kwotę netto amortyzujesz, tylko odsetki z raty są kosztem, brak wykupu na końcu umowy (przeniesienie własności na leasingobiorcę następuje wraz z zapłatą ostatniej raty leasingu)

- Pozwala zaliczyć zakup w koszty 2x szybciej, niż przy zakupie za gotówkę.

- Pomaga zoptymalizować wysokość płaconych podatków.

- Pozwala zakupić przedmiot z niewielkim wkładem własnym i od razu czerpać korzyści z przedmiotu.

- Jest to jedno z najtańszych źródeł finansowania na rynku.

- Wymaga niewielkiej ilości dokumentów w porównaniu do kredytu.

- Nie obniża zdolności kredytowej.

- Szybkie finansowanie, pozwalające zorganizować wszystko w ciągu tygodnia.

- Pozwala ustawić różną wysokość rat w sezonie i poza nim

- Chroni majątek przed komornikiem

Wybierz leasing operacyjny, jeśli:

- chcesz zaliczać raty leasingu w koszty i płacić mniejsze podatki;

- jesteś płatnikiem podatku VAT i nie chcesz płacić całego VAT-u z góry;

- chcesz zaliczyć jednorazowo wkład własny w koszty. Ma to szczególne znaczenie, jeśli jego kwota jest wysoka i wynosi kilkadziesiąt procent wartości przedmiotu.

- chcesz zaliczyć zakup w koszty szybciej, niż wynika to ze stawki amortyzacji przedmiotu.

Wybierz leasing finansowy, jeśli:

- planujesz jednorazowo odliczyć cały VAT od zakupu i/lub jednorazowo zamortyzować przedmiot leasingu;

- chcesz wziąć w leasing przedmiot z bardzo niską stawką amortyzacji (np. nagłośnienie – 10%, jacht – 7%, silos zewnętrzny – 2,5%). Ze względu na minimalny czas trwania umowy zastosowanie leasingu operacyjnego może być niemożliwe lub nieopłacalne;

- bierzesz w leasing przedmiot sprzedawany bez naliczonej stawki podatku VAT (np. auto sprzedawane na podstawie faktury VAT marża);

- bierzesz w leasing przedmiot objęty stawką VAT mniejszą niż 23% (np. przedmioty medyczne z VAT 8%).

- 2 – 3% rocznie dla samochodów, ciągników siodłowych i niektórych maszyn

- 2,5 – 4% rocznie dla nowych maszyn produkcyjnych i używanego samochodu osobowego;

- 4 – 6% dla używanych maszyn produkcyjnych;

- 6 – 12% dla drobnych urządzeń leasingowych, w zależności od przedmiotu i ceny.

Zorganizowanie leasingu (a więc od momentu złożenia dokumentów do odbioru przedmiotu leasingu) trwa przeciętnie około 1 tygodnia dla samochodów, ok 1-2 tyg. dla maszyn. Zdarza się, że leasing załątwisz w 2-3 dni. Sama ocena wniosku w procedurach uproszczonych trwa zwykle 1-2 dni od złożenia wniosku.

Opłata wstępna do leasingu wynosi od 0% do 45% wartości przedmiotu leasingu.

Leasing bez pierwszej wpłaty możliwy jest dla samochodów, ciągników siodłowych, sprzętu medycznego i sprzętu IT a także dla innych przedmiotów, jeśli leasingobiorcą jest firma z długa historią działalności i dobrymi wynikami finansowymi.

W leasingu operacyjnym minimalny czas trwania umowy zależy od stawki amortyzacji przedmiotu i wynosi 40% czasu amortyzacji. Różne stawki amortyzacji wymuszają różne okresy trwania leasingu.

- 30% (sprzęt IT, oprogramowanie) – 16 – 60 mcy

- 20% (samochody, maszyny budowlane) – 24-84 mce

- 14% (większość maszyn, ciągniki siodłowe, naczepy) – 35-84 mce

- 10% (część maszyn, chłodnictwo, telewizory) – 48-84 mce

W leasingu finansowym nie ma minimalnego czasu trwania umowy, maksymalny wynosi zwykle 60-72 mce.

W leasingu opłaty leasingowe są kosztem uzyskania przychodu i odliczasz od nich VAT, umowa trwa min. 40% czasu amortyzacji przedmiotu, na końcu umowy jest wykup. Finansowany przedmiot jest własnością leasingodawcy aż do wykupu. Zabezpieczeniem jest najczęściej weksel in blanco. Leasing jest finansowaniem celowym (na zakup konkretnego środka trwałego). Nie obniża zdolności kredytowej, bo jest ujęty w kosztach firmy.

W kredycie od początku jesteś właścicielem finansowanego przedmiotu. Amortyzujesz go. Jednorazowo odliczasz VAT od zakupu. Odsetki zaliczasz w koszty. Zabezpieczeniem jest najczęściej zastaw na finansowanym przedmiocie. Może być finansowaniem celowym (np. na zakup samochodu) lub bezcelowym (np. kredyt gotówkowy). Obniża zdolność kredytową.

Pożyczka leasingowa jest tanim i szybkim sposobem finansowania maszyn i samochodów oraz dobrą alternatywą dla kredytu bankowego. Pożyczki udziela firma leasingowa, a nie bank. Faktura zakupu wystawiana jest na pożyczkobiorcę, dzięki temu można jednorazowo odliczyć VAT. Kwota netto jest amortyzowana a odsetki od pożyczki są kosztem. Pożyczka rozpatrywana jest w procedurach firm leasingowych a więc jest szybsza i wymaga mniej dokumentów, niż do kredytu bankowego. Pożyczka cieszy się dużą popularnością wśród firm, które pozyskały dofinansowanie unijne i potrzebują finansowania na realizację projektu. Ponadto wśród lekarzy, rolników oraz przedsiębiorców, którzy kupują przedmiot na terenie Unii Europejskiej i chcą go sfinansować bez doliczania VAT.

Dokonując porównania warunków leasingu u różnych leasingodawców warto zwrócić uwagę na:

- Całkowity koszt leasingu – w tym upewnić się czy do sumy opłat wliczono wykup oraz czy leasing ma 35 czy np. 36 rat.

- Koszt ubezpieczenia komunikacyjnego lub majątkowego – w tym dopytać, czy wybór ubezpieczenia leasingodawcy przełoży się na obniżkę marży

- Koszt ubezpieczenia GAP (dla samochodów) i jego wpływ na obniżenie marży

- Typowe opłaty wynikające z tabeli opłat i prowizji np. opłata za rejestrację samochodu, fotoradary, aneks do umowy czy opłaty za opóźnienia w spłacie rat.

Dopiero na tej podstawie uzyskamy rzetelny obraz oferty prezentowanej przez leasingodawców.

Do leasingu w procedurze uproszczonej potrzebne są:

- FV pro forma + specyfikacja techniczna samochodu/maszyny.

- Wypełniony wniosek leasingowy na formularzu leasingodawcy.

- Ewentualnie dane z dowodu osobistego właściciela/reprezentanta.

Gdy przedmiot jest używany, to dla leasingu pojazdów przedstawiasz również również skan dowodu rejestracyjnego i zdjęcia (przekątne, licznik, deska rozdzielcza, nr vin) a dla maszyn zdjęcia po przekątnych, tabliczka znamionowa i licznik motogodzin (o ile dotyczy).

Do leasingu w procedurze standardowej okazujesz dodatkowo:

- Dokumenty finansowe za ostatni zamknięty oraz bieżący rok obrachunkowy.

- Opis prowadzonej działalności i celu zakupu.

- Umowę spółki.

Przedmiot leasingu mogą użytkować właściciel i pracownicy firmy a także najbliższa rodzina właściciela. W przypadku innych osób wymagana jest zgoda leasingodawcy na użytkowanie przez osobę trzecią ze wskazaniem, kim jest ta osoba.

Tak, w dowolnym momencie. Jednocześnie w leasingu operacyjnym zamknięcie umowy przed upływem 40% czasu amortyzacji przedmiotu (a więc 2 lat dla samochodów, 3 lat dla większości maszyn) będzie ryzykowne podatkowo i niekorzystne finansowo

W leasingu online min. 500 zł netto. Wśród komercyjnych leasingodawców zazwyczaj min. 10-20 tys. zł netto.

Opłaty dodatkowe to wszystkie opłaty nieuwzględnione w harmonogramie, czyli inne niż miesięczne raty, czynsz inicjalny i kwota wykupu. Części z nich, np. kosztów ubezpieczenia komunikacyjnego nie unikniesz. Przed innymi, np. opłatami za fotoradary czy opóźnienie w spłacie rat — z powodzeniem możesz się ustrzec.

Najczęściej naliczane dodatkowe koszty leasingu to:

- opłaty za ubezpieczenie komunikacyjne. Wszyscy leasingodawcy wymagają zawarcia nie tylko obowiązkowej polisy OC, ale również AC i NNW. W zależności od warunków umowy, możesz skorzystać z polisy ich lub zewnętrznej. Wybór polisy zewnętrznej zazwyczaj skutkuje naliczeniem opłaty za administrowanie polisą zewnętrzną. W zależności od leasingodawcy wynosi ona od 100 do 300 zł netto rocznie;

- opłaty za ubezpieczenie majątkowe (w przypadku leasingu maszyn i urządzeń). Taka polisa chroni przedmiot przed kradzieżą, zniszczeniem, uszkodzeniem, przepięciami, pożarem itd. Im dłuższy leasing, tym większy koszt ubezpieczenia.

- opłaty za opcjonalne ubezpieczenia dodatkowe — ubezpieczenie GAP i ubezpieczenie na życie. Koszt każdej z polis liczony jest od wartości przedmiotu leasingu i opłacany co miesiąc z ratami leasingu;

- opłata za rejestrację (w przypadku leasingu aut i ciągników rolniczych). Leasingodawca, który rejestruje pojazd w urzędzie, ponosi z tego tytułu opłatę. Wynosi ona 180,50 zł w przypadku rejestracji nowego auta z Polski i 256 zł w przypadku auta sprowadzanego zza granicy. Zazwyczaj dolicza do niej także swoją marżę. W zależności od firmy pełna opłata za taką czynność wynosi od 315 do 450 zł netto;

- koszt wyceny, która ma na celu określenie wartości rynkowej używanego przedmiotu leasingu. W zależności od przedmiotu leasingu wykonuje ją pracownik leasingodawcy lub zewnętrzny rzeczoznawca majątkowy. Koszt wyceny wynosi przeciętnie od 250 zł do 1000 zł netto (w zależności od rodzaju i wartości przedmiotu leasingu). Dla aut wynosi najczęściej od 250 do 350 zł netto, dla maszyn więcej. Za wycenę płacisz tylko wtedy, gdy dokonuje jej zewnętrzny rzeczoznawca dokonujący oględzin przedmiotu.

- opłaty za opóźnienia w spłacie leasingu (odsetki + koszty wezwań/upomnień). Jeśli spóźnisz się ze spłatą raty, leasingodawca może rozpocząć procedurę windykacyjną i obciążyć Cię dodatkowymi kosztami. W zależności od firmy koszt pojedynczego monitu wynosi od 50 do 79 zł. Wysokość odsetek jest określona zapisami umowy i nie może przekroczyć 14% w skali roku (maksymalne odsetki za opóźnienie);

- koszty zmiany harmonogramu spłat (aneks do umowy). Przedsiębiorca, który zechce zmienić harmonogram spłat, słono za to zapłaci. Koszty takiej czynności wahają się bowiem od 200 do 1250 zł netto;

- opłaty za fotoradary. Właścicielem leasingowanego pojazdu jest leasingodawca. Do niego trafi więc informacja o przekroczeniu prędkości, którą zarejestrował fotoradar. Za wskazanie danych leasingobiorcy, firma leasingowa naliczy opłatę w wysokości od 49 do 85 zł netto;

- koszty cesji. Chcesz dokonać cesji umowy na inny podmiot? Taka operacja będzie kosztować Cię od 499 aż do 1500 zł netto;

- opłata za możliwość używania auta przez inną osobę. Nie wszyscy wiedzą, że zgodnie z umową leasingową jedynym kierowcą leasingowanego auta może być leasingobiorca, jego rodzina oraz pracownicy firmy.. Jeśli chcesz, aby pojazd mógł prowadzić ktoś inny, musisz dodatkowo zapłacić. Od 200 do 325 zł netto;

- opłata za możliwość wyjazdu za granicę. Niektórzy leasingodawcy pobierają opłatę także za możliwość używania pojazdu poza granicami kraju. Jeśli opłata występuje – wynosi zwykle 50 zł netto.

- opłata za wcześniejsze zakończenie umowy. Jeśli chcesz lub musisz (np. z powodu kradzieży auta), zakończyć umowę przed terminem, leasingodawca obciąży Cię opłatą w kwocie od 500 do 1250 zł netto.

Dodatkowym kosztem może być także wzrost raty, wynikający ze wzrostu stóp procentowych.

- Leasing operacyjny – opłacalny, gdy firma jest Vatowcem oraz VAT na przedmiocie wynosi 23%.

- Leasing finansowy – warto, gdy firma jest VATowcem a VAT na przedmiocie wynosi 8% lub sprzedaż na podstawie fv vat marża.

- Pożyczka leasingowa – najlepsza gdy firma nie jest Vatowcem a VAT na sprzęcie wynosi 8% lub sprzedaż na podstawie FV VAT marża

Leasing w euro jest tańszy od leasingu w złotówkach. Dlaczego? z Powodu niższych stóp procentowych w strefie euro. Na cenę leasingu składają się marża leasingodawcy i stopa procentowa. Im wyższa różnica w wysokości stóp procentowych między Polską a strefą euro, tym wyższe różnice w koszcie leasingu.

Z leasingu w euro mogą korzystać firmy mające przychody w euro.

Kiedy wybrać leasing ze stałą stopą procentową? Zalecany, gdy:

- szukasz bezpieczeństwa, nie chcesz ryzykować,

- spodziewasz się podwyżek stóp procentowych,

- sytuacja na rynku jest zmienna, brakuje stabilizacji,

- różnica w cenie leasingu na zmiennej i stałej stopie jest nieduża,

- zawierasz długoletnią umowę leasingu,

- bierzesz leasing na dużą kwotę.

Kiedy wybrać leasing na zmienej stopie procentowej? Wtedy, gdy:

- akceptujesz ryzyko wzrostu kosztów leasingu,

- stopy procentowe są wysokie i spodziewasz się ich obniżki,

- sytuacja na rynku jest stabilna i nie widać zagrożenia podwyżki stóp procentowych,

- różnica w cenie leasingu na zmiennej i stałej stopie jest duża,

- zawierasz umową na krótki okres czasu,

- bierzesz leasing na niewielką kwotę.

Tak, ponieważ nadal możesz zaliczać raty w koszty działalności oraz skorzystać z pozostałych korzyści płynących z leasingu, np. taniego finansowania, czy szybszego zaliczenia zakupu w koszty, niż przy zakupie za gotówkę.

Standardowo leasingodawcy zgadzają się na spłatę do 60% kapitału w pierwszym roku leasingu. W przypadku odstępstwa niektórzy leasingodawcy mogą zgodzić się na 80% kapitału spłaconego w I roku.

Firmy leasingowe oczekują wyceny gdy mają finansować używany samochód lub używaną maszynę. W leasingu występują 2 rodzaje wyceny:

- Wycena własna firmy leasingowej – bezpłatna dla leasingobiorcy i dokonywana zdalnie na podstawie rocznika, zdjęć i specyfikacji przedmiotu.

- Wycena dokonana przez rzeczoznawcę majątkowego na zlecenie firmy leasingowej, której efektem jest operat szacunkowy.

Koszty takiej wyceny wynoszą zazwyczaj 300-400 zł netto dla samochodów i 500-1000 zł dla maszyn, choć mogą być też znacznie wyższe.

Dla nowych samochodów możliwy jest leasing bez wkładu własnego. Dla używanych zwykle 5-10%.

Maksymalna wartość wykupu w leasingu zależy od marki, wyposażenia i czasu trwania leasingu. Im droższe i lepiej wyposażone auto, i im dłuższy leasing tym mniejszy maksymalny wykup. Dla typowych samochodów można przyjąć, że po 3 latach maksymalny wykup wyniesie 50%, po 4 latach 40% i 30% po 5 latach leasingu.

W wynajmie długoterminowym wykupy mogą być wyższe.

Jeśli samochód osobowy wykorzystywany jest do celów mieszanych możesz odliczyć 50% VAT.

Jeżeli samochód będzie używany wyłącznie do celów związanych z prowadzoną działalnością, masz prawo odliczyć 100% VAT. Aby odliczyć 100% VAT musisz spełnić następujące warunki

- zgłosić do właściwego urzędu skarbowego na formularzu VAT 26 samochód firmowy

- prowadzić szczegółową ewidencję przebiegu pojazdu

- napisać regulamin korzystania z samochodu w firmie

Wynajem długoterminowy samochodu to umowa z wysokim wykupem, z serwisem i ubezpieczeniem w cenie miesięcznej raty. W ramach umowy użytkujesz samochód przez czas trwania umowy i na koniec zwracasz go firmie leasingowej, która zajmuje się jego sprzedażą.

Najem długoterminowy w pigułce:

- Auto kupujesz bez wkładu własnego lub z minimalnym wkładem własnym.

- Umowa trwa od 2 do 5 lat i zakłada z góry ustalony przez Ciebie roczny limit kilometrów. Finansowanie odbywa się przez umowę leasingu operacyjnego.

- Do umowy leasingu dołączona jest umowa serwisowa. Koszty przeglądów eksploatacyjnych pokrywa leasingodawca. Likwiduje szkody komunikacyjne oraz dostarcza auto zastępcze na czas naprawy.

- Wykup jest wysoki i jest po stronie leasingodawcy. Dzięki temu w trakcie wynajmu płacisz niskie raty. Na koniec umowy oddajesz samochód Leasingodawcy, chyba, że zdecydujesz się na wykup.

- Jeśli w trakcie umowy przekroczysz założony limit kilometrów – za każdy dodatkowy kilometr zapłacisz określoną wcześniej stawkę.

- Wszelkie odliczenia podatkowe dokonywane są identycznie, jak w leasingu operacyjnym

Nie ma jednoznacznej odpowiedzi. Oto wady i zalety obu rozwiązań.

Leasing operacyjny

Zalety:

- niski koszt całkowity, szczególnie gdy wykup na koniec umowy jest niski,

- po zakończeniu leasingu zostajesz właścicielem auta, czym powiększasz majątek firmy lub prywatny,

- w trakcie leasingu masz wyższe koszty miesięczne, niż przy wynajmie, co przekłada się na niższe podatki,

- masz opcję wykupu leasingu na osobę prywatną (na siebie)

- nie masz wyznaczonego limitu kilometrów, czyli nie ponosisz dodatkowych kosztów za kilometr jeśli jeździsz więcej niż zakładałeś, lub dodatkowych kosztów serwisowych jeśli jeździsz mniej niż zakładałeś,

- daje możliwość ustawienia stosunkowo wysokiego wykupu niezależnie czy będziesz jeździł dużo, czy mało,

- dla drogich, dobrze wyposażonych samochodów które sporo jeżdżą wykup w leasingu jest często wyższy, niż wykup w najmie długoterminowym,

- możesz rozłożyć spłatę nawet na 7 lat,

- możesz leasingować również używane auta.

Wady:

- konieczność wykupu pojazdu na koniec umowy – część leasingodawców daje co prawda furtkę, że możesz nie wykupić przedmiotu leasingu. Wystawia go wtedy na aukcję i jeśli sprzeda za wyższą cenę, niż wynosił wykup – sprawa jest zakończona, w przeciwnym wypadku dopłacasz różnicę,

- zazwyczaj wyższe raty miesięczne, niż przy wynajmie długoterminowym,

- leasingodawca nie zapewnia auta zastępczego na czas naprawy,

- przeglądy i naprawy są płatne osobno,

- zwykle wymagany jest wkład własny,

- jeśli wykupisz samochód i chcesz go zmienić na inny poświęcasz czas na sprzedaż dotychczasowego samochodu.

Wynajem długoterminowy

Zalety:

- wysoki wykup przekłada się na niskie miesięczne raty. Dzięki temu stać cię na droższy samochód,

- nie musisz wykupywać samochodu – po okresie najmu bierzesz następny, nowy,

- wygoda – w ratach są już koszty przeglądów i ubezpieczeń,

- najczęściej brak wkładu własnego,

- w pakietach dilerskich wykup dochodzi czasem do 70% dzięki czemu w trakcie trwania umowy spłacasz bardzo niewiele kapitału,

- przeglądy i naprawy (w zależności od wariantu serwisowego) są w cenie, możesz też liczyć na samochód zastępczy w trakcie naprawy.

Wady:

- nie możesz w ten sposób finansować używanych aut,

- nigdy nie jesteś właścicielem pojazdu – płacisz ale auto nigdy nie będzie twoje (chyba, że zdecydujesz się na wysoki wykup),

- od wartości wykupu do samego końca naliczane są odsetki – im wyższy wykup i im dłużej trwa umowa – tym więcej odsetek,

- musisz zadeklarować limit kilometrów. Jeśli jeździsz mniej i przeglądy są rzadziej, niż zakładałeś nadal będziesz ponosił ich koszty w ratach najmu. Z drugiej strony jeśli przekroczysz zadeklarowany limit kilometrów, to na koniec umowy dostaniesz rozliczenie z dopłatą za każdy kilometr ponad limit.

- niskie wartości wykupu dla drogich, dobrze wyposażonych samochodów,

- Przed oddaniem samochodu na koniec umowy leasingodawca szczegółowo sprawdzi jego stan techniczny. Wszelkie ponadnormatywne zużycie, uszkodzenia, zarysowania etc. obniżające wartość auta postawią Cię przed wyborem: dopłacić czy jednak wykupić auto, żeby uniknąć tej opłaty? Na początku umowy nie jesteś w stanie przewidzieć czy i ile będziesz musiał dopłacić.

Co będzie lepsze dla Ciebie zależy od czynników istotnych w Twojej sytuacji.

Na koniec umowy najmu dostajesz 3 opcje do wyboru:

- Oddać auto leasingodawcy – Jeśli nie było nadprzebiegu i utrzymałeś pojazd w dobrym stanie technicznym – nie będzie dodatkowych opłat. Gdy wartość odkupu odpowiada aktualnej wartości rynkowej auta jest to rozsądna opcja.

- Wydłużyć umowę najmu – Jeśli chcesz dłużej użytkować samochód leasingodawca daje taką możliwość. Zazwyczaj wariant ten jest powiązany z obowiązkiem odkupu samochodu po z góry ustalonej wartości a wydłużenie trwa 2 lub 3 lata.

- Wykupić za wartość odkupu z umowy – Wariant zasadny, gdy auto jest warte istotnie więcej, niż cena wykupu. Również w sytuacji, gdy przy oddaniu samochodu musiałbyś dopłacić znacznie za nadprzebieg i/lub nadmierne zużycie auta.

Tak, można.

Generalnie wiek auta nie powinien przekraczać 7 lat na początku umowy leasingu i 10 lat na koniec umowy. Są jednak wyjątki od tej reguły. Można też leasingować kilkunastoletnie samochody o ile nie przeszkadza Ci wysoki koszt leasingu.

W leasingu samochód jest zarejestrowany na leasingodawcę. Pozostaje jego własnością do momentu wykupu.

Leasingowany samochód mogą użytkować pracownicy firmy oraz członkowie najbliższej rodziny – żona, mąż, dzieci. Osoby trzecie mogą używać samochodu po uzyskaniu zgody leasingodawcy.

Dla większości używanych samochodów korzystniejszy będzie leasing finansowy. Sprzedaż na fakturę VAT marża to dla kupującego (leasingodawcy) sprzedaż bez VAT. Leasing operacyjny traktowany jest jako usługa. W związku z tym każda rata leasingu powiększana jest o 23% podatku VAT. Mimo że samochód jest sprzedawany bez VAT to leasingodawca musi go doliczyć do opłat leasingowych. Jeśli samochód będzie wykorzystywany zarówno do celów działalności, jak i prywatnych to możesz odliczyć tylko 50% VAT. To tak, jakbyś zapłacił za samochód o 11,5% więcej (50% VAT).

Z tego powodu większość leasingobiorców decyduje się na leasing finansowy. W tym leasingu VAT doliczany jest tylko do odsetek, nie do kapitału. Istotnym jest, że w leasingu finansowym samochód amortyzuje leasingobiorca. Od 2019 roku limit amortyzacji wynosi 150 000 zł.

Tak, choć tylko nieliczni leasingodawcy udzielają leasingu na samochody z USA. Najlepiej, gdy auto jest już zarejestrowane w Polsce. Często leasing takiego samochodu wiąże się z wyższym wkładem własnym, min. 20-25%.

Każde, które są potrzebne w twoim biznesie. Im maszyna bardziej unikatowa tym trudniej o leasing i wiele zależy od wyników finansowych firmy.

Firmy z długą historią działalności i dobrymi wynikami mogą liczyć na leasing bez wkładu własnego. Najczęściej jednak wymagany jest wkład własny w wysokości min. 10-15%.

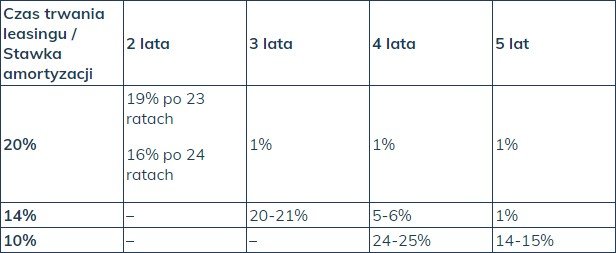

Wysokośc minimalnego wykupu (podobnie jak minimalny czas trwania umowy leasingu) zależy od stawki amortyzacji maszyny. Dlatego przed przygotowaniem oferty leasingu firma leasingowa określa stawkę amortyzacji przedmiotu leasingu. Robi to w oparciu o specyfikację techniczną maszyny.

Poniższa tabela pokazuje najcześciej spotykane stawki amortyzacji i minimalne wartości wykupu:

Tak, wykupiony przedmiot leasingu można sprzedać w dowolnym momencie.

Tak, może. Wcześniej trzeba podpisać trójstronną umowę zakupu (leasingobiorca, sprzedawca i leasingodawca), która określa terminy płatności i wysokości transz. Umowę tą przygotowuje leasingodawca na swoim wzorze, który może być lekko modyfikowany w zależności od uwag pozostałych stron transakcji. Najczęściej mamy do czynienia z 3 transzami: zaliczka na uruchomienie produkcji, dopłata do 80-90% przed wysyłką, 10-20% po uruchomieniu w firmie klienta. Zaliczkę najczęściej wpłacasz bezpośrednio do sprzedawcy i jest zaliczana na poczet wkładu własnego do leasingu.

Tak, można. Leasingodawca zapłaci zagranicę, gdy maszyna kosztuje powyżej 100 tys. EUR/USD i preferowane są nowe maszyny. Jeśli kupujesz tańszą maszynę najczęściej możesz liczyć na refinansowanie leasingiem – czyli najpierw płacisz za maszynę z własnych środków, sprowadzasz do Polski i dopiero wtedy sprzedajesz leasingodawcy. Alternatywnym rozwiązaniem jest też sprowadzenie maszyny do Polski przez firmę trzecią, zarejestrowaną w Polsce.

Kupując maszynę z dofinansowaniem unijnym możesz zapłacić leasingiem lub pożyczką leasingową.

W leasingu rozliczasz projekt przez czas trwania leasingu lub do końca określonego przez agencję terminu. Raty są kosztem kwalifikowanym.

W pożyczce rozliczasz wniosek jednym wnioskiem o płatność. Odliczasz jednorazowo VAT, kwote netto amortyzujesz a odsetki od pożyczki zaliczasz w koszty działalności. Od początku jesteś właścicielem finansowanej maszyny.

Wiele zależy od maszyny. Większość firm leasingowych wyleasinguje kilkuletnie maszyny. Niektórzy 10-12 letnie. Nieliczni leasingodawcy leasingują maszyny powyżej 15 lat. Najczęściej opierają się wtedy na faktycznej wartości maszyny oraz oczekują, że maszyna przeszła w ostatnim czasie udokumentowany remont generalny.

W leasingu online bez limitu wieku.

Przedsiębiorcy, u których występuje sezonowość mogą wybrać sezonowy harmonogram spłat. Płacą większe raty w sezonie i niewielkie poza nim. Przykładowo firmy budowlane czy sprzedawcy lodów mogą płacić niższe raty zimą, wyższe w pozostałych miesiącach.

Przeciętne stawki ubezpieczenia komunikacyjnego (OC AC NNW):

- leasing nowego auta do 3,5 t – ok 3-4% rocznie

- używane samochody – ok.4-10% rocznie

- leasing ciągnika siodłowego nowego – ok 3-4% rocznie

- używane ciągniki – 4-8% rocznie

- leasing naczepy – ok 1,2-2% rocznie

- motor leasing – ok. 5-10% rocznie

Przeciętne stawki ubezpieczenia majątkowego:

- leasing maszyny produkcyjne 0,25-0,6% rocznie (u niektórych leasingodawców ok 1% rocznie)

- sprzęt przenośny (np. elektronika, urządzenia medyczne, rowery) 2-5% rocznie

- sprzęt stacjonarny 0,4-1,5%

- leasing sprzęt budowlany 0,5-1% rocznie

- leasing maszyny rolnicze – 0,5-1% rocznie

- warto porównywać oferty z miesięcznym wyprzedzeniem

- swoją ofertę ubezpieczenia powinieneś przesłać leasingodawcy nie później niż na 2 tyg. przed końcem obecnej polisy

- za ubezpieczenie poza leasingodawcą zapłacisz opłatę manipulacyjną 200-300 zł netto w zależności od firmy leasingowej

To zależy czy jesteś płatnikiem VAT i ile VAT odliczasz od samochodu. Ubezpiecz od wartości:

- Brutto – gdy nie odliczasz VAT.

- Netto + 1/2 VAT – gdy leasingujesz samochód osobowy i odliczasz od niego 50% VAT.

- Netto – gdy odliczasz 100% VAT od samochodu.

GAP (z ang. Guaranteed Asset Protection) oznacza ubezpieczenie od straty finansowej. Jest to ubezpieczenie od utraty wartości samochodu działające w przypadku szkody całkowitej lub utraty samochodu (kradzieży). Zaletą GAP jest możliwość zakupu samochodu porównywalnego z utraconym.

Można wyróżnić kilka podstawowych rodzajów GAP: fakturowy (RTI), finansowy, indeksowy i casco.

GAP fakturowy (zwany też GAP RTI – return to invoive) – pokrywa różnicę między ceną samochodu z faktury a większą z dwóch kwot: odszkodowaniem z AC lub wartością pojazdu.

GAP finansowy – pokrywa różnicę między kwotą leasingu pozostałą do spłaty na dzień wypłaty z odszkodowania AC a wartością odszkodowania z tytułu AC.

GAP Indeksowy – najbardziej powszechny i najczęściej wybierany wariant, wypłaca % wartości samochodu. Zwykle od 20% do 30% w zależności od rodzaju samochodu i firmy leasingowej oferującej GAP.

GAP Casco – pokrywa różnicę między wypłatą z ubezpieczenia OC/AC (dla szkód całkowitych powiększoną o wartość wraku), a sumą ubezpieczenia z polisy AC ważnej na moment zawarcia ubezpieczenia.

Ubezpieczenie GAP zawierasz na cały okres trwania leasingu i koszty są najczęściej doliczone do rat leasingu. Zwykle koszt to dodatkowe kilkadziesiąt złotych miesięcznie. A konkretnie:

- za GAP finansowy zapłacisz ok 0,3-0,5% ceny z faktury zakupu rocznie,

- za GAP indeksowy 0,5-0,8% rocznie,

- za GAP fakturowy najczęściej 0,7-1% rocznie. Można znaleźć też tańsze opcje w okolicach 0,4% rocznie z większą ilością wyłączeń.

Tak, można kupić ubezpieczenie GAP poza leasingodawcą. Możesz skorzystać na przykład z naszej oferty ubezpieczenia GAP.

Jeśli zamierzasz skorzystać z oferty GAP leasingodawcy to wykupujesz ubezpieczenie w momencie uruchomienia umowy leasingu.

Decydując się na ubezpieczenie GAP poza leasingodawcą możesz je wykupić do 4 miesięcy od uruchomienia leasingu.

Można także wykupić GAP w rocznicę polisy AC (GAP Casco).

Leasing zwrotny to transakcja, w której będąc właścicielem środków trwałych sprzedajesz je do firmy leasingowej i uzyskujesz w ten sposób gotówkę. Będąc leasingobiorcą korzystasz z nich tak, jak dotychczas. Oczywiście sprzedaż środków trwałych do firmy leasingowej jest przychodem firmy i pociąga za sobą konieczność odprowadzenia podatku VAT i podatku dochodowego. Leasing zwrotny klasycznie służy do poprawy płynności finansowej firmy.

Mając złą historię kredytową możesz otrzymać leasing, choć zwykle jest droższy od zwykłego leasingu. Cena w znacznej mierze zależy od leasingodawcy oraz ceny i rocznika przedmiotu leasingu.

Widełki cenowe leasingu bez BIK są bardzo szerokie. Dużo zależy od leasingodawcy, historii w pozostałych bazach, przedmiotu leasingu i jego rocznika. Najtańsze leasingi bez bik kosztują w ok. 110-115%. Całkowity koszt leasingu w wysokości 130-140% po 3-4 latach leasingu również jest powszechny. Droższe leasingi kosztują ok 160-170%

Jeśli nie stać cię na spłatę rat leasingu możesz zawnioskować o zmianę harmonogramu spłat, aby obniżyć ratę lub czasowo zawiesić spłatę rat. Ważne, żeby podjąć kroki z wyprzedzeniem, zanim sytuacja uniemożliwi terminowe opłacanie rat. Możesz także znaleźć chętnego na przejęcie leasingu (cesja).

Jeśli masz opóźnienia w spłatach początkowo zaczniesz otrzymywać telefony od leasingodawcy oraz płatne monity wzywające do uregulowania zaległości. Następnie leasingodawca wypowie umowę. Różni leasingodawcy wypowiadają umowy w różnych terminach. Wypowiedzenie nastąpi po 1 do nawet 3 miesięcy opóźnień w spłacie. Na tym etapie można jeszcze ją przywrócić, ale jest to kosztowne (zwykle opłata za wznowienie odpowiada równowartości raty leasingu). Ostatnim etapem jest windykacja przedmiotu leasingu i wystawienie go na aukcję

Podstawą jest identyfikacja przyczyny odmowy i znalezienie leasingodawcy, dla którego nie będzie to czynnik dyskwalifikujący. Doświadczony broker leasingowy, jak my, może skutecznie w tym pomóc.

Warto też przeczytać ten tekst: https://www.leason.pl/10-najczestszych-przyczyn-odmowy-udzielenia-leasingu-i-jak-im-zaradzic/

Można otrzymać leasing nawet wtedy, gdy firma ma stratę. Bardzo często pomaga rzetelne wyjaśnienie przyczyny straty i wskazanie, że ma ona charakter jednorazowy, albo podyktowany dużymi inwestycjami. Ponadto w procedurach uproszczonych można często otrzymać leasing bez weryfikacji dokumentów finansowych.

Są rzeczy, których w Polsce się nie leasinguje. Przykładowo:

- zwierzęta

- udziały w firmie

- broń

- oprogramownie, którego twórca nie zgadza się na przeniesienie licencji na leasingobiorcę po zakończeniu leasingu

Są też przedmioty, które leasinguje się bardzo rzadko, np:

- bardzo stare maszyny, samochody i urządzenia

- koparki do kryptowalut

- nieruchomości o wartości poniżej 1 mln zł

- prototyp maszyny/urządzenia

Nie. Lesingodawcy nie finansuja zakupu udziałów w firmie.

Nowa firma może otrzymać leasing. Najprościej jest z samochodami – wystarczy większy wkład własny. Dla innych przedmiotów trzeba spełniać kilka kryteriów, m. in. posiadać branżowe doświadczenie, mieć pieniądze na wysoki wkład własny, pochwalić się majątkiem prywatnym (im większy, tym lepiej), mieć listy intencyjne od odbiorców lub podpisany kontrakt. Jednakże najpewniejszą drogą do otrzymania korzystnego leasingu jest poręczyciel (żyrant) – firma działająca dłużej na rynkumająca zdolność leasingową.