Specyfika leasingu samochodów

Kiedy potrzebna jest wycena do leasingu?

3 lipca 2024Wycena do leasingu. Wycena ma na celu określenie wartości rynkowej przedmiotu leasingu. Firmy leasingowe często jej wymagają. W jakich wypadkach? Ile kosztuje wycena? Kto jej dokonuje? Jakie korzyści może Ci przynieść? Jakie niesie ze sobą konsekwencje? . Wycena rzeczoznawcy do leasingu Firmy leasingowe oczekują wyceny…

Wykup samochodu z leasingu na towary handlowe

26 czerwca 2024Wykup samochodu z leasingu na towary handlowe to ciekawa opcja dla firm, które planują sprzedać leasingowany pojazd krótko po wykupie. Jakie są korzyści z wykupu na towary handlowe? Co trzeba zrobić, aby wykupić w ten sposób samochód? Ile czasu jest na sprzedaż? . Jakie…

Leasing Lamborghini Urus z Niemiec za 2 mln zł brutto

12 czerwca 2024Leasing Lamborghini Urus z 2023r za 2 mln zł brutto (310 tys. euro netto + akcyza) z płatnością bezpośrednio do niemieckiego sprzedawcy. Leasingobiorcą był przedsiębiorca z branży budowlanej prowadzący firmę w formie JDG. Leasing Lamborghini Urus z Niemiec – case study Przedsiębiorca znalazł nas w internecie. Szukał leasingu na Lamborghini…

Leasing na samochód z Niemiec

6 czerwca 2024Leasing na samochód z Niemiec jest możliwy, w tym również z płatnością bezpośrednio do Niemiec. Jakie są zasady leasingu sprowadzonego pojazdu? Na co zwrócić uwagę przy leasingu auta z Niemiec? Co z podatkiem VAT? Na te i inne pytania odpowiadamy poniżej. Zobacz nasz najnowszy film o leasingu samochodów z zagranicy…

Leasing samochodów kolekcjonerskich i zabytkowych

12 maja 2024Leasing samochodów kolekcjonerskich i zabytkowych jest rzadko wykorzystywany przez polskich przedsiębiorców. Samochody kolekcjonerskie kosztują dużo i dobrze trzymają wartość, ale ze względu na wiek większość leasingodawców wyklucza je ze swojej oferty finansowania. Mimo to z naszą pomocą można wyleasingować samochód kolekcjonerski, jak również sfinansować pojazd zabytkowy. Szczegóły poniżej.

Jakie są różnice pomiędzy leasingiem operacyjnym i finansowym?

30 kwietnia 2024Leasing operacyjny a finansowy. Leasing to szybka i tania forma finansowania, zarezerwowana głównie dla przedsiębiorców. Większą popularnością cieszy się leasing operacyjny. Leasing finansowy stosujemy sporadycznie. Niniejszy wpis wyjaśnia podstawowe różnice pomiędzy nimi. Podpowiadamy też kiedy zastosować który leasing. Wyróżniamy 2 podstawowe rodzaje leasingu: 1) Leasing operacyjny – częściej stosowany,…

Leasing używanego Porsche 911 Turbo S za 1,2 mln zł

26 kwietnia 2024Leasing Porsche 911 Turbo S z 2022r za 1,2 mln zł brutto. Leasingobiorcą była młoda spółka zoo istniejąca od 1,5 roku, która od kilku miesięcy starała się o leasing. źródło: Porsche Leasing używanego Porsche 911 Turbo S – case study Przedsiębiorca znalazł nas po obejrzeniu jednego z filmów na YT…

Leasing Lexusa z wysokimi odliczeniami podatkowymi 2024

10 kwietnia 2024Klienci, którzy wybierają samochody marki Lexus, zazwyczaj decydują się na leasing i mają ku temu powody. Leasing Lexusa niesie wiele korzyści podatkowych dla Twojej firmy. Przy dobrze dostosowanej ofercie leasingowej, mimo odsetek, może być on tańszy niż zakup za gotówkę. Dlatego warto poświęcić chwilę i wybrać taki leasing, który pozwoli…

Limit leasingowy (linia leasingowa) — co to jest i jakie ma zalety?

21 marca 2024Limit leasingowy (linia leasingowa) jest dla firm planujących długofalowe inwestycje lub dokonujących cyklicznych zakupów sprzętu. Chcesz oszczędzić czas i pieniądze? Sięgnij po linię leasingową. Pozwoli Ci leasingować kolejne przedmioty szybko i bez zbędnych formalności. . Co to jest limit leasingowy? Linia leasingowa (limit leasingowy)…

Leasing samochodu od osoby prywatnej

18 marca 2024Leasing samochodu od osoby prywatnej funkcjonuje od wielu lat. Omówimy jak można wyleasingować samochód będący własnością osoby prywatnej, jak wygląda procedura i na co należy zwrócić uwagę. Zobacz nasz najnowszy film o leasingu od osoby prywatnej i zasubskrybuj nasz kanał na YouTube:…

Leasing Audi z wysokimi odliczeniami podatkowymi 2024

14 marca 2024Klienci decydujący się na zakup samochodów Audi zazwyczaj je leasingują i nie bez powodu. Leasing Audi przynosi Twojej firmie wiele korzyści podatkowych. Przy odpowiednio skonfigurowanej ofercie leasingu, pomimo oprocentowania może on być tańszy niż zakup za gotówkę. Dlatego warto poświęcić chwilę i wybrać taki leasing, który pozwoli zmaksymalizować korzyści podatkowe.

10 największych firm leasingowych w Polsce po I półroczu 2023

11 marca 2024Przedstawiamy najnowszy ranking największych firm leasingowych w Polsce po pierwszym półroczu 2023r. Rynek leasingu wzrósł o 14,9% do 47,8 mld zł. W porównaniu z pierwszym półroczem 2022r większość leasingodawców z pierwszej 10-tki osiągnęło lepsze wyniki. Samodzielnym liderem rankingu firm leasingowych pozostaje PKO…

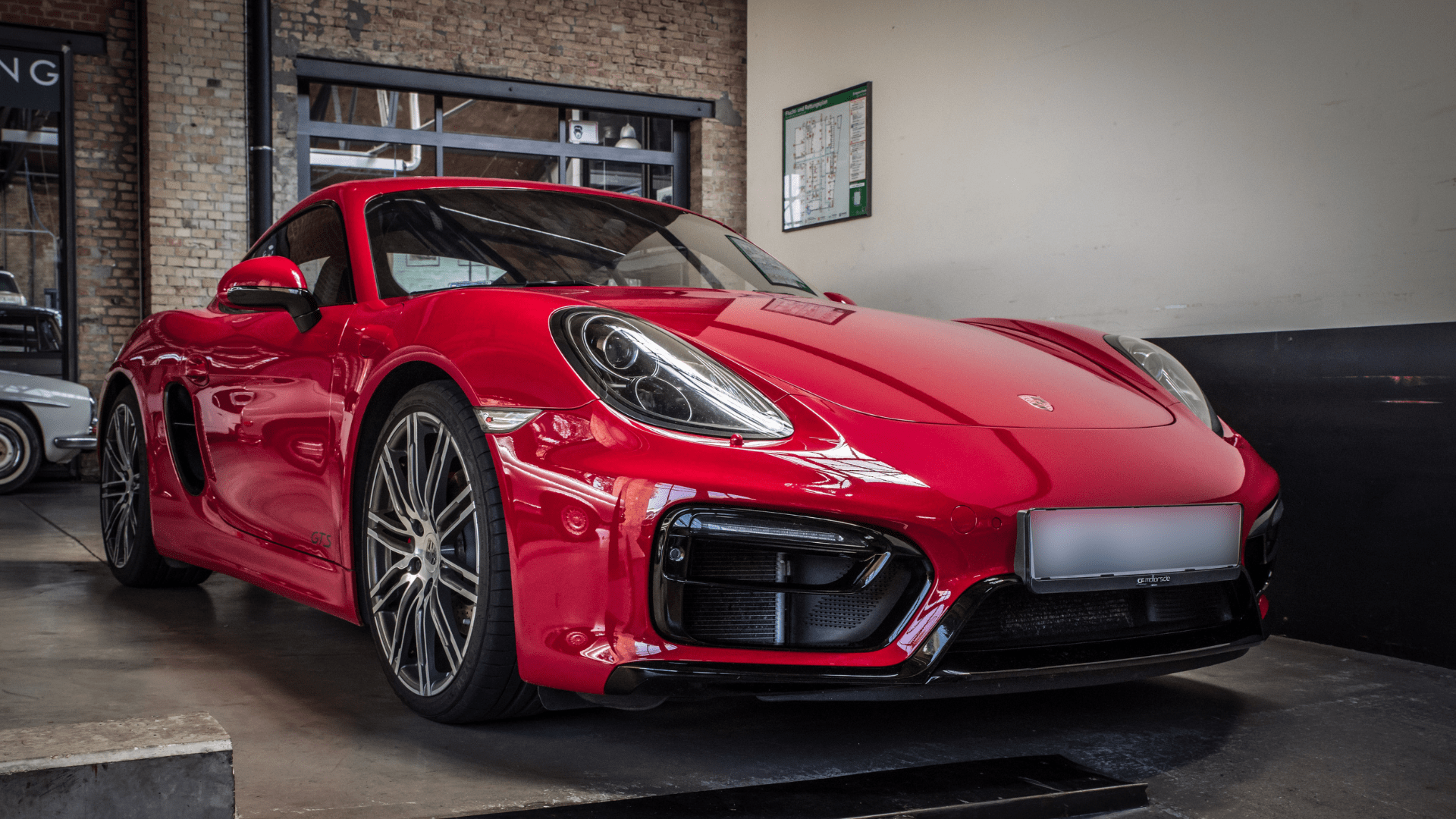

Leasing Porsche z optymlizacją podatkową

7 marca 2024Leasing Porsche. Klienci zdecydowani na zakup Porsche w przeważającej większości biorą go w leasing i mają ku temu ważne powody. Leasing Porsche przyniesie firmie wiele korzyści podatkowych. Przy odpowiednio skonfigurowanej ofercie leasingu może być tańszy od zakupu za gotówkę, pomimo odsetek leasingowych. Dlatego warto poświęcić chwilę i dobrać taki leasing, który…