leasing samochodów

Leasing Lexusa z wysokimi odliczeniami podatkowymi 2024

10 kwietnia 2024Klienci, którzy wybierają samochody marki Lexus, zazwyczaj decydują się na leasing i mają ku temu powody. Leasing Lexusa niesie wiele korzyści podatkowych dla Twojej firmy. Przy dobrze dostosowanej ofercie leasingowej, mimo odsetek, może być on tańszy niż zakup za gotówkę. Dlatego warto poświęcić chwilę i wybrać taki leasing, który pozwoli…

Leasing Audi z wysokimi odliczeniami podatkowymi 2024

14 marca 2024Klienci decydujący się na zakup samochodów Audi zazwyczaj je leasingują i nie bez powodu. Leasing Audi przynosi Twojej firmie wiele korzyści podatkowych. Przy odpowiednio skonfigurowanej ofercie leasingu, pomimo oprocentowania może on być tańszy niż zakup za gotówkę. Dlatego warto poświęcić chwilę i wybrać taki leasing, który pozwoli zmaksymalizować korzyści podatkowe.

10 największych firm leasingowych w Polsce po I półroczu 2023

11 marca 2024Przedstawiamy najnowszy ranking największych firm leasingowych w Polsce po pierwszym półroczu 2023r. Rynek leasingu wzrósł o 14,9% do 47,8 mld zł. W porównaniu z pierwszym półroczem 2022r większość leasingodawców z pierwszej 10-tki osiągnęło lepsze wyniki. Samodzielnym liderem rankingu firm leasingowych pozostaje PKO…

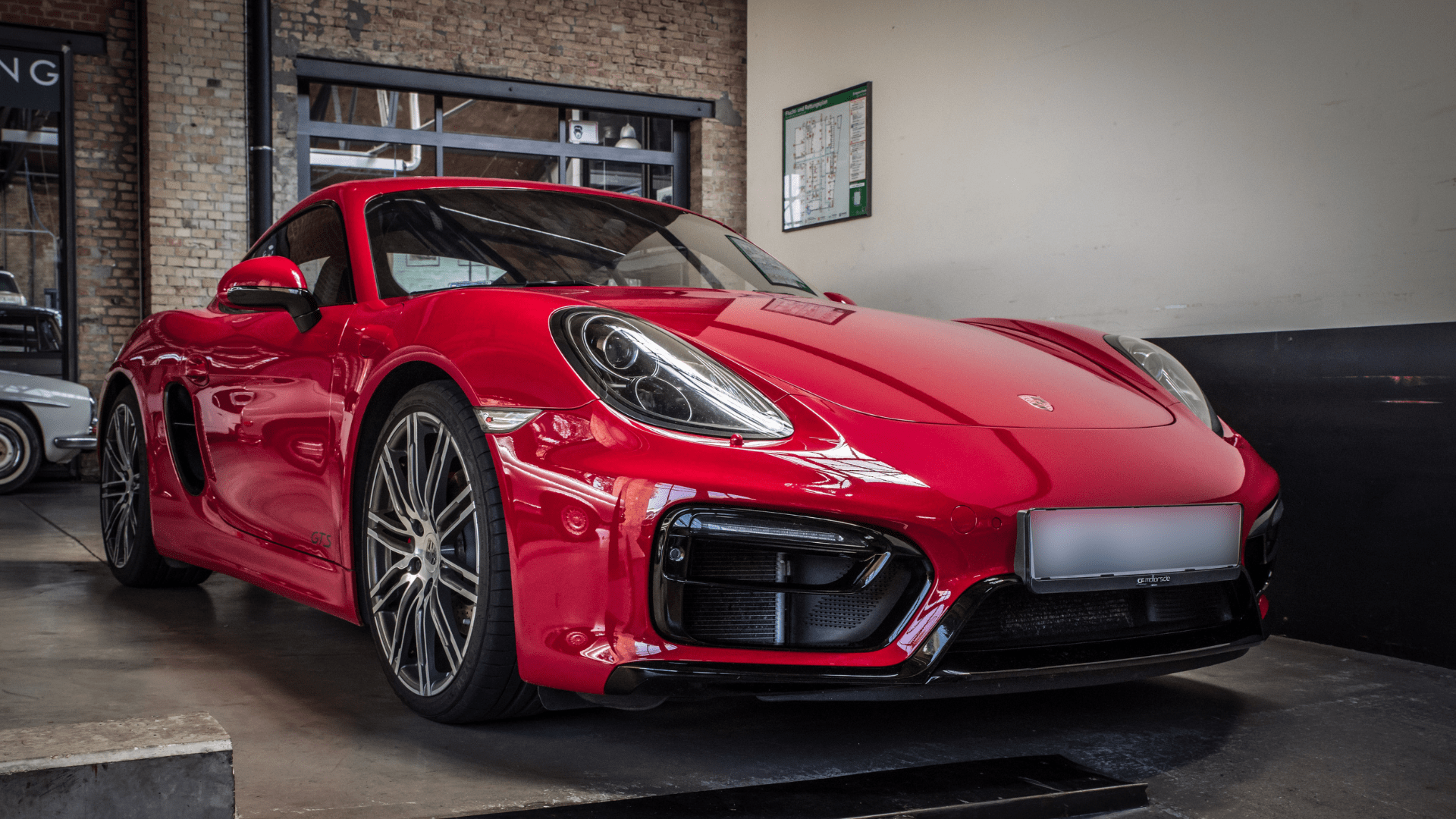

Leasing Porsche z optymlizacją podatkową

7 marca 2024Leasing Porsche. Klienci zdecydowani na zakup Porsche w przeważającej większości biorą go w leasing i mają ku temu ważne powody. Leasing Porsche przyniesie firmie wiele korzyści podatkowych. Przy odpowiednio skonfigurowanej ofercie leasingu może być tańszy od zakupu za gotówkę, pomimo odsetek leasingowych. Dlatego warto poświęcić chwilę i dobrać taki leasing, który…

Leasing w CIT estońskim – raj dla drogich samochodów

27 lutego 2024Leasing w CIT estońskim pozostaje korzystną metodą finansowania drogich samochodów. CIT estoński został najbardziej opłacalną formą opodatkowania w Polsce dla zakupu luksusowych i bardzo drogich samochodów osobowych. Sprawdźmy szczegóły. 1 Leasing w CIT estońskim Co to jest CIT estoński? W CIT estońskim podatek odprowadza…

Leasing dla firm na ryczałcie 2024

30 stycznia 2024Jak wygląda leasing dla firm na ryczałcie? Jesteś na ryczałcie i chcesz wziąć leasing na samochód, koparkę albo inny przedmiot? Oto co warto wiedzieć. Zobacz nasz najnowszy film o leasingu dla firm na ryczałcie i zasubskrybuj nasz kanał na YouTube: .

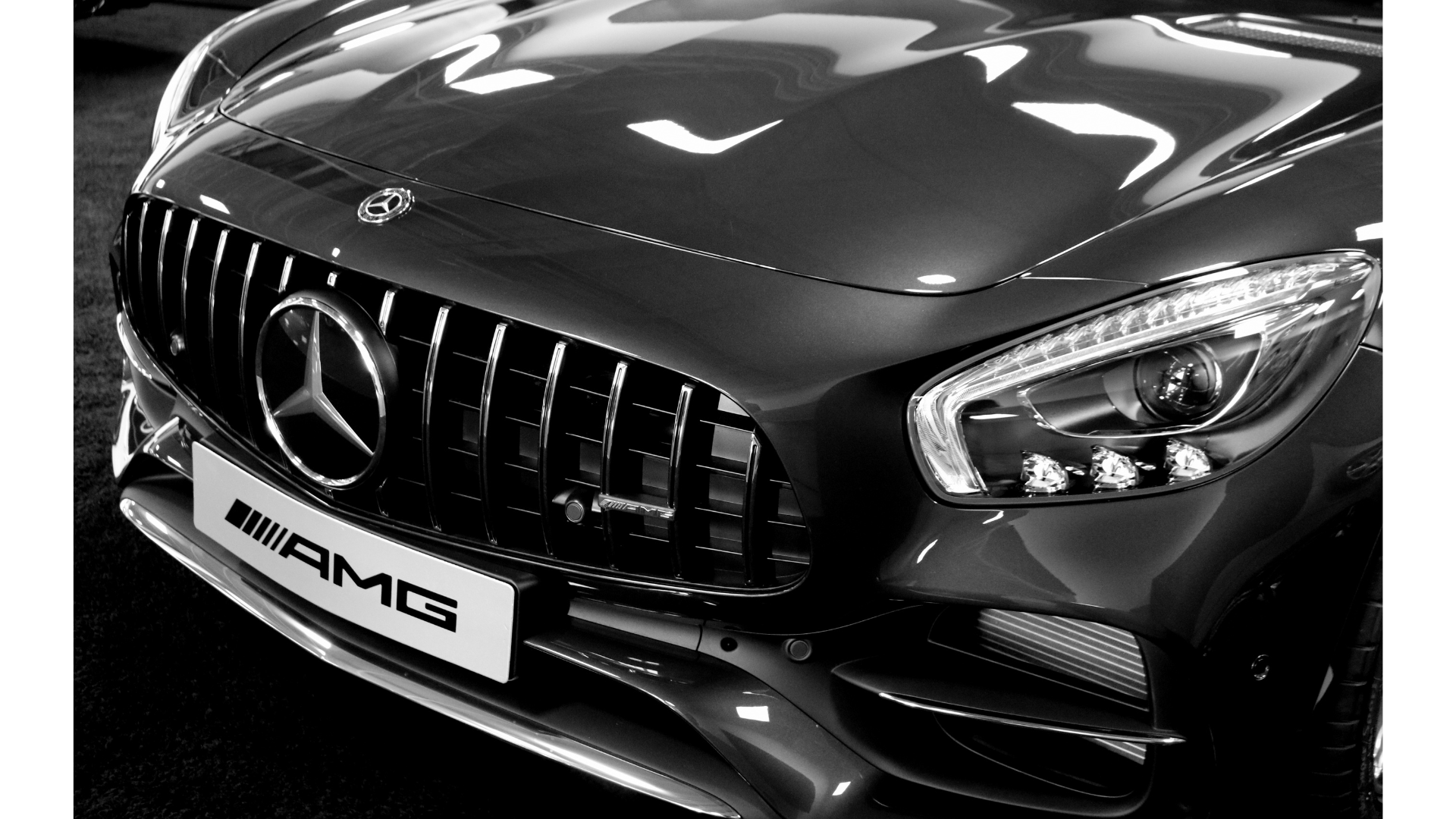

Leasing Mercedesa z wysokimi odliczeniami podatkowymi 2024

28 stycznia 2024Klienci zdecydowani na zakup Mercedesa w przeważającej większości biorą go w leasing i mają ku temu ważne powody. Leasing Mercedesa przyniesie firmie wiele korzyści podatkowych. Przy odpowiednio skonfigurowanej ofercie leasingu może być tańszy od zakupu za gotówkę, pomimo odsetek leasingowych. Dlatego warto poświęcić chwilę i dobrać taki leasing, który pozwoli zmaksymalizować…

Leasing samochodów sprowadzanych z zagranicy 2024

15 stycznia 2024Leasing samochodów sprowadzanych z zagranicy stanowi istotną część polskiego rynku leasingu pojazdów. Jakie są zasady leasingu sprowadzonego pojazdu? Na co zwrócić uwagę przy leasingu auta z zagranicy? Co z podatkiem VAT? Na te i inne pytania odpowiadamy poniżej. Zobacz nasz najnowszy film o leasingu samochodów z zagranicy i…

Leasing samochód klasy premium 2024

12 stycznia 2024Większość osób kupujących samochód premium bierze go w leasing. Jest ku temu wiele powodów i omówimy je w tym tekście. Podpowiemy też jak dobrać leasing, żeby był optymalny podatkowo. Leasing na samochód premium . Rynek samochodów premium w Polsce w 2023r Za samochód klasy premium…

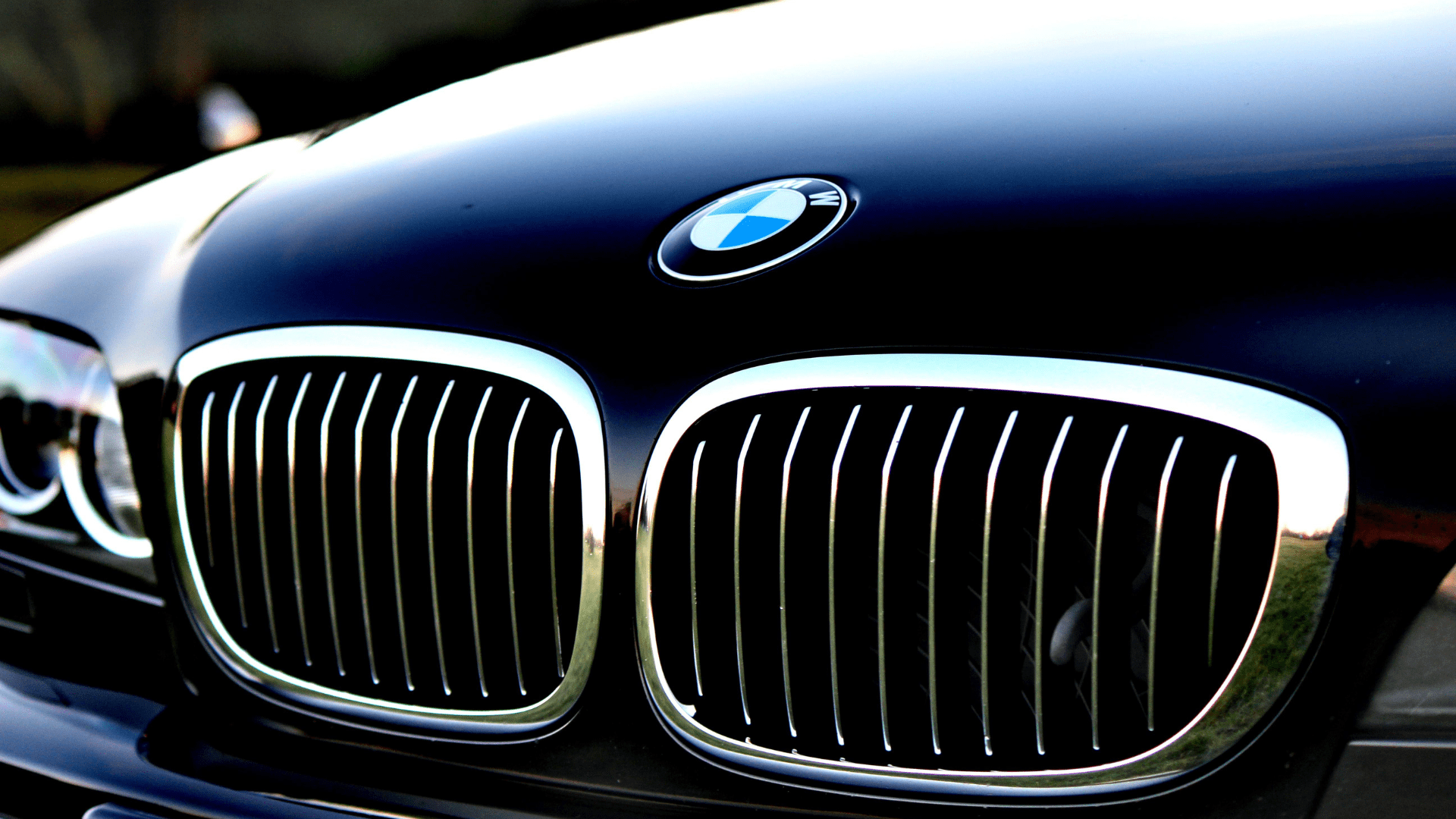

Leasing BMW z wysokimi odliczeniami podatkowymi 2024

8 stycznia 2024Klienci zdecydowani na zakup samochodów BMW w przeważającej większości biorą je w leasing i mają ku temu ważne powody. Leasing BMW przyniesie firmie wiele korzyści podatkowych. Przy odpowiednio skonfigurowanej ofercie leasingu może być tańszy od zakupu za gotówkę, pomimo odsetek leasingowych. Dlatego warto poświęcić chwilę i dobrać taki leasing, który…

Leasing samochód osobowy 2024

4 stycznia 2024Leasing na samochód osobowy. Wiele osób kupujących samochód osobowy bierze go w leasing. Przemawia za tym wiele powodów i omówimy je w niniejszym tekście. Podpowiemy też na co zwrócić uwagę, żeby leasing był optymalny podatkowo i jak wziąć samochód w leasing. . Leasing na samochód osobowy…

Rejestracja samochodu w leasingu

20 grudnia 2023Rejestracja samochodu w leasingu – kto rejestruje pojazd? Czy można wybrać miasto, w tym otrzymać lokalne tablice rejestracyjne? Ile trwa i ile kosztuje rejestracja w leasingu? Rejestracja samochodu w leasingu – poradnik leasingobiorcy Każdy samochód musi zostać zarejestrowany przed dopuszczeniem do ruchu drogowego. Na rejestrację mamy 30…

Leasing na samochód z USA lub Kanady

25 października 2023Leasing na samochód z USA lub Kanady – jak to wygląda w praktyce? Na co zwrócić uwagę przy leasingu samochodu z USA? Na te i inne pytania odpowiadamy poniżej. Leasing samochodów z USA i Kanady – poradnik . Ile pojazdów sprowadzamy do Polski ze…