leasing zwrotny

Leasing starych maszyn

15 kwietnia 2024Leasing starych maszyn – jaki jest maksymalny wiek maszyny? Niektóre maszyny mogą działać dziesiątki lat. Jak dostać leasing na starą maszynę? Jakie roczniki maszyn nadają się do leasingu? Czego się spodziewać przy leasingu starej maszyny? Zobacz nasz film o leasingu starych maszyn i…

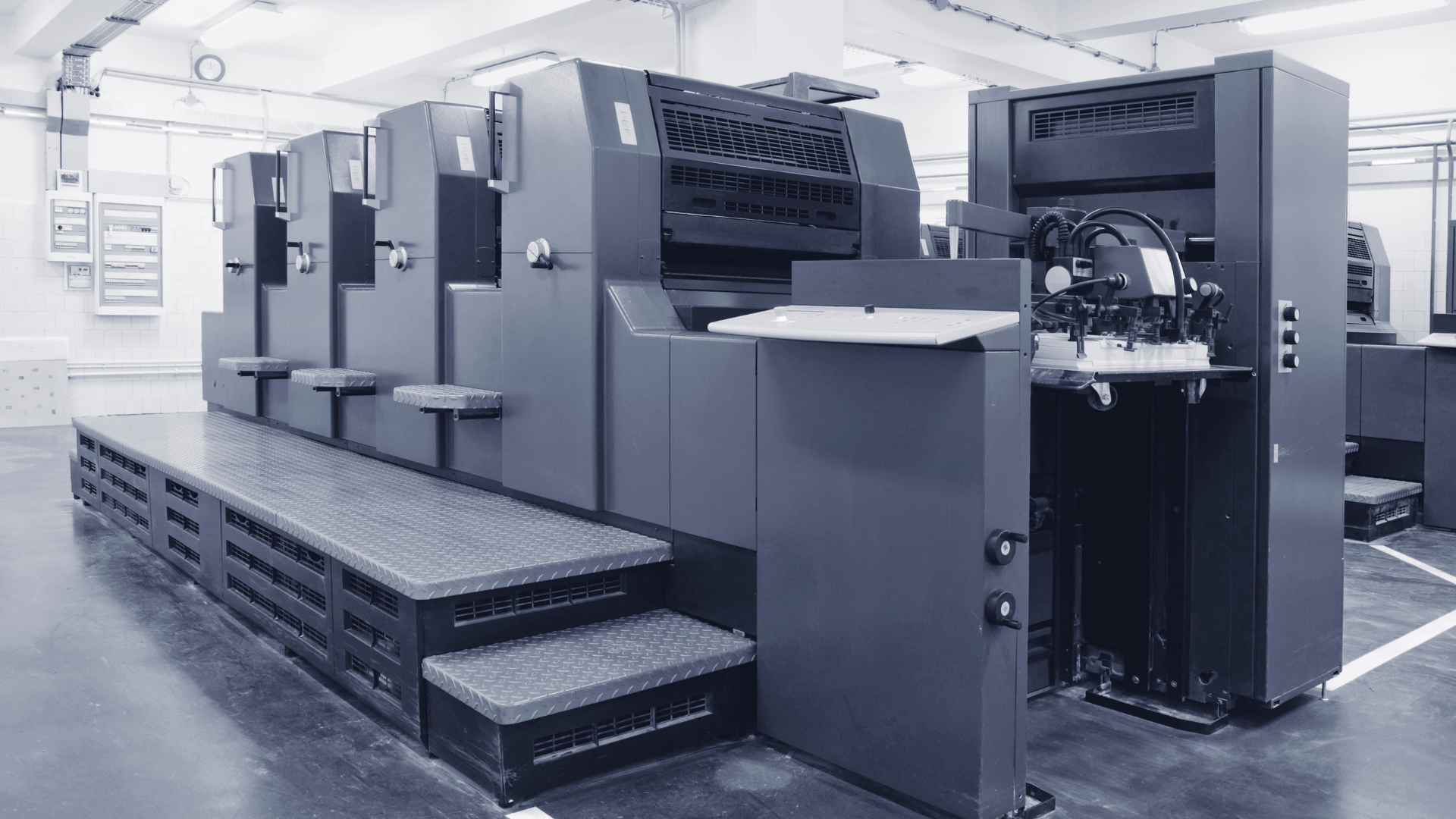

Leasing maszyny drukującej Heidelberg Speedmaster za 2,2 mln zł

13 kwietnia 2024Leasing używanej maszyny drukującej Heidelberg Speedmaster z 2010r za 2,2 mln zł netto. Klientem była drukarnia offsetowa działająca od wielu lat na polskim rynku. Maszyny Heidelberg a leasing Heidelberg to Mercedes w świecie maszyn do druku offsetowego. Ceny maszyn Heidelberg przyprawiają o zawrót głowy, ale idzie za tym jakość, trwałość…

Faktura VAT marża a leasing – jaki leasing wybrać?

24 listopada 2023Czy auto sprzedawane na podstawie faktura VAT marża warto brać w leasing ? Jaki leasing wybrać – operacyjny czy finansowy? Od czego to zależy? Zobacz nasz najnowszy film o leasingu z fakturą VAT marża i zasubskrybuj nasz kanał na YouTube: .

Leasing zwrotny maszyn – wygodne rozwiązanie dla Twojej firmy

31 marca 2023W dzisiejszych czasach wiele firm poszukuje środków, dlatego coraz popularniejsze stają się rozwiązania takie jak leasing zwrotny maszyn. Co to takiego? Jak działa leasing zwrotny maszyn? Czy warto z niego korzystać? Odpowiedzi na te pytania znajdziesz w poniższym artykule. Zobacz nasz najnowszy film o leasingu zwrotnym i…

Leasing maszyny z Chin

26 września 2022Interesuje Cię leasing maszyny z Chin? Zamiast wydawać krocie na maszynę renomowanego producenta wolisz zapłacić ułamek ceny za chiński odpowiednik? Zależy ci na jego leasingu? Oto, jak można leasingować maszyny z Chin. . Leasing maszyn z Chin – poradnik leasingobiorcy Wraz z rosnąca ofertą maszyn…

Leasing Porsche Cayman GTS za 593 tys. zł [case study]

21 czerwca 2022Leasing zwrotny nowego Porsche Cayman GTS z 2022r zakupionego w niemieckim salonie. Krótka historia ze wskazaniem korzyści podatkowych osiągniętych dzięki leasingowi. . O leasingobiorcy Porsche Cayman Leasingobiorcą był przedsiębiorca z branży budowlanej, miłośnik marki Porsche. Prowadzi od wielu lat działalność w formie JDG na…

Nadpłata leasingu 2024 – co warto wiedzieć?

4 kwietnia 2022Nadpłata leasingu? Po podwyżkach stóp procentowych znacznie wzrosły raty leasingu. W tej sytuacji część leasingobiorców chce przeznaczyć wolne środki na nadpłatę leasingu. Warto zrobić to mądrze. Obejrzyj nasz film o nadpłacie leasingu i zasubskrybuj nasz kanał na YouTube: Nadpłata leasingu –…

Leasing a Polski Ład – jakie zmiany w leasingu od 2022r?

10 lutego 2022Leasing a Polski Ład – zmiany obejmują również leasing. Co się zmieniło? W jaki sposób użyć leasingu do obrony przed rosnącym opodatkowaniem? Czy leasing nadal pozostaje atrakcyjną formą finansowania? Szczegóły poniżej. Zobacz nasz najnowszy film o leasingu w Polskim Ładzie i zasubskrybuj nasz kanał…

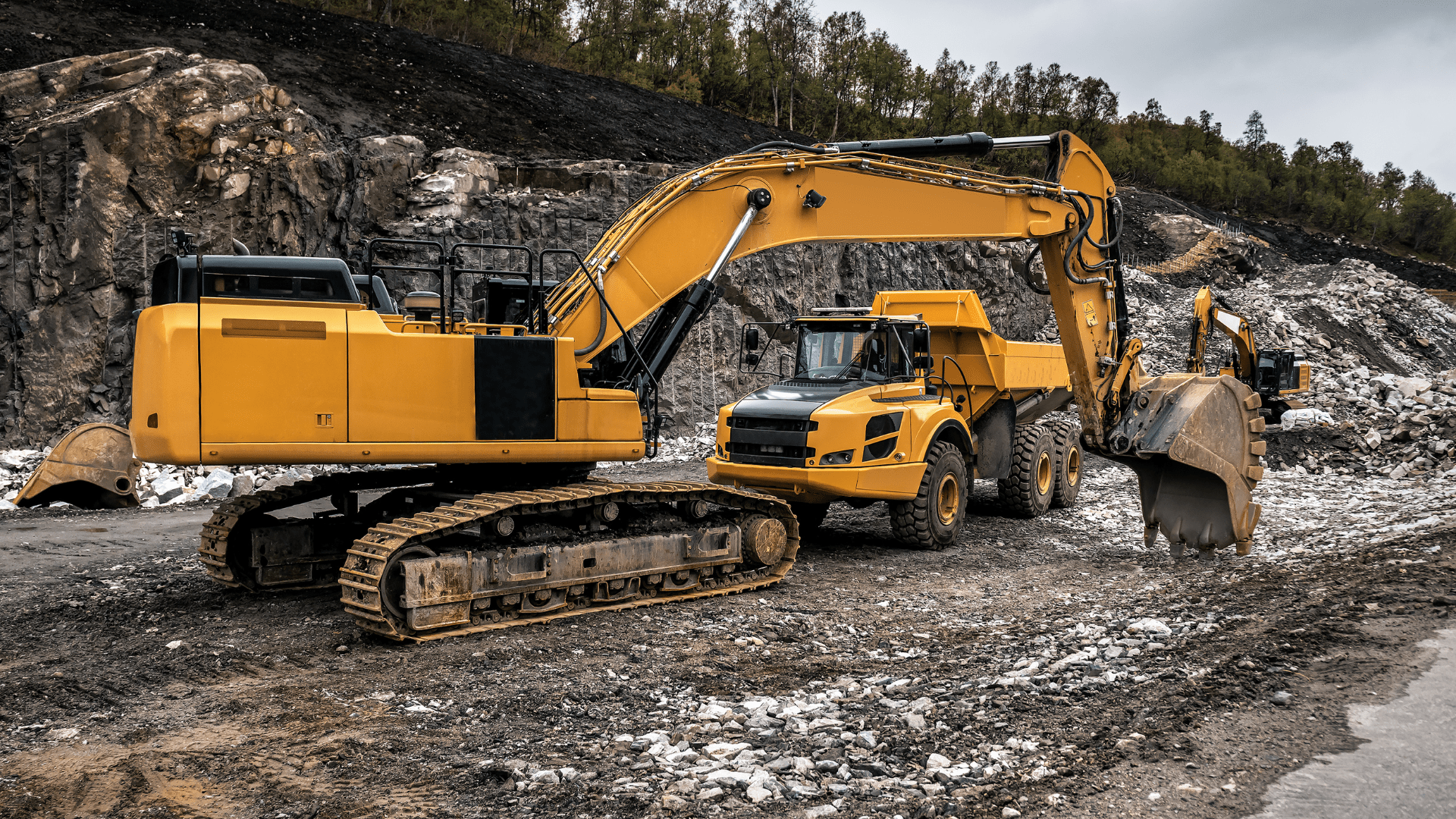

Leasing zwrotny żurawia wieżowego za 700 tys. zł [case study]

21 kwietnia 2020Otrzymaliśmy ciekawe zapytanie zapytanie o leasing zwrotny żurawia wieżowego o wartości 700 tys. zł netto. Spółka zajmowała się sprzedażą dźwigów wieżowych oraz wynajmem na budowy z operatorem lub bez. Zakupiła nowy żuraw z zagranicy i chciała wyleasingować zwrotnie, żeby mieć środki na zakup kolejnych dwóch, nieco tańszych żurawi. Pomogliśmy…

Leasing maszyny z Niemiec

26 marca 2020Planujesz leasing na maszyny lub linię technologiczną z Niemiec? Z płatnością do niemieckiego sprzedawcy? Oto jak można leasingować maszyny z Niemiec. Jakie są sposoby na leasing maszyny z Niemiec? Istnieją 4 możliwe metody: Firma leasingowa kupuje od polskiego dystrybutora lub pośrednika. Firma leasingowa…

Leasing maszyny z USA

17 stycznia 2020Chcesz leasing na maszyny z USA? Chcesz ją wziąć w leasing? Jak można leasingować maszyny z USA? Leasing maszyny z USA – Oznaczenie CE Każda amerykańska maszyna do leasingu musi posiadać oznaczenie CE, czyli deklarację producenta, że oznakowany produkt spełnia wymagania dyrektyw Unii Europejskiej…

Leasing zwrotny auta czy refinansowanie pożyczką leasingową – co jest korzystniejsze?

19 listopada 2019Właściciele samochodów – firmy jednoosobowe i spółki – mogą uzyskać pieniądze poprzez sprzedaż auta do leasingu (leasing zwrotny) bądź przez refinansowanie pożyczką leasingową. W tym tekście porównamy obie usługi pod kątem prostoty uzyskania i skutków podatkowych. Pokażemy też, kiedy warto sięgnąć po refinansowanie pożyczką na przykładach dwóch naszych klientów.

Leasing a ujemny kapitał spółki

15 października 2019Czy spółka może dostać leasing, gdy ma ujemny kapitał własny? Jeżeli tak – to w jaki sposób? Leasing z ujemnym kapitałem w spółce Widząc ujemny kapitał własny spółki leasingodawcy najczęściej odmówią jej udzielenia leasingu. Działalność takiej spółki jest bowiem zagrożona. Istnieje jednak szansa, aby spółka otrzymała leasing.

![Leasing Porsche Cayman GTS za 593 tys. zł [case study]](https://www.leason.pl/wp-content/uploads/2022/06/leasing.png)

![Leasing zwrotny żurawia wieżowego za 700 tys. zł [case study]](https://www.leason.pl/wp-content/uploads/2020/04/Leasing-żurawia-wieżowego-scaled.jpg)