pożyczka leasingowa

Leasing operacyjny na projekty z dotacją

19 czerwca 2024Leasing operacyjny na zakup maszyn objętych dotacją unijną. Projekty inwestycyjne objęte dofinansowaniem unijnym najczęściej finansowane są z własnych środków lub kredytem / pożyczką ale zdarza się, że przedsiębiorcy chcą lub muszą sięgnąć po leasing operacyjny. W tym tekście pokażemy jakie warunki leasingu będą możliwe i w jaki sposób dostosować je…

Leasing na samochód z Niemiec

6 czerwca 2024Leasing na samochód z Niemiec jest możliwy, w tym również z płatnością bezpośrednio do Niemiec. Jakie są zasady leasingu sprowadzonego pojazdu? Na co zwrócić uwagę przy leasingu auta z Niemiec? Co z podatkiem VAT? Na te i inne pytania odpowiadamy poniżej. Zobacz nasz najnowszy film o leasingu samochodów z zagranicy…

Dlaczego pożyczka leasingowa jest dla lekarzy korzystniejsza niż leasing?

31 maja 2024Pożyczka leasingowa dla lekarzy została stworzona w wyniku analizy ich potrzeb. Powstała przez połączenie leasingu finansowego z kredytem bankowym. Ma ona na celu przeniesienie najlepszych i najkorzystniejszych rozwiązań z obu form finansowania. Działalność lekarzy jest zwolniona z VAT, co powoduje, że nie mogą go odliczać od dokonywanych zakupów. Sprzęt…

Pożyczka pod dotacje jako źródło finansowania projektów z dofinansowaniem unijnym

16 maja 2024Czas poznać kolejną możliwość finansowania zakupu maszyny, jaką jest pożyczka pod dotacje unijne. Jest to finansowanie alternatywne dla kredytu. Zastanawiasz czy wybrać leasing czy kredyt? Leasing pożyczka łączy w sobie najlepsze cechy ich obu. Zobacz nasz film o pożyczkach pod dotacje unijne i zasubskrybuj nasz…

Leasing smartfona online

5 lutego 2024Odkąd pojawił się leasing online, leasing smartfona stał się łatwiejszy, niż kiedykolwiek wcześniej. Również dla nowych firm. W tym wpisie przybliżymy 2 sposoby leasingu smartfona online. . Leasing smartfona – poradnik leasingobiorcy W przeszłości leasingodawcy leasingowali telefon tradycyjną metodą. Wiązało się to każdorazowo z koniecznością…

Leasing samochodów sprowadzanych z zagranicy 2024

15 stycznia 2024Leasing samochodów sprowadzanych z zagranicy stanowi istotną część polskiego rynku leasingu pojazdów. Jakie są zasady leasingu sprowadzonego pojazdu? Na co zwrócić uwagę przy leasingu auta z zagranicy? Co z podatkiem VAT? Na te i inne pytania odpowiadamy poniżej. Zobacz nasz najnowszy film o leasingu samochodów z zagranicy i…

Leasing ciągnika siodłowego – poradnik

2 stycznia 2024Leasing jest najpopularniejszą metodą finansowania przy zakupie ciągnika siodłowego i naczepy. Pozwala korzystać z ciągnika przy niewielkim zaangażowaniu swojego kapitału. Na jego korzyść przemawiają także względy podatkowe oraz brak obniżania zdolności kredytowej. Ponadto w leasingu często nie weryfikuje się zdolności kredytowej firmy, co pozwala zawrzeć umowę firmom wykazującym minimalny dochód…

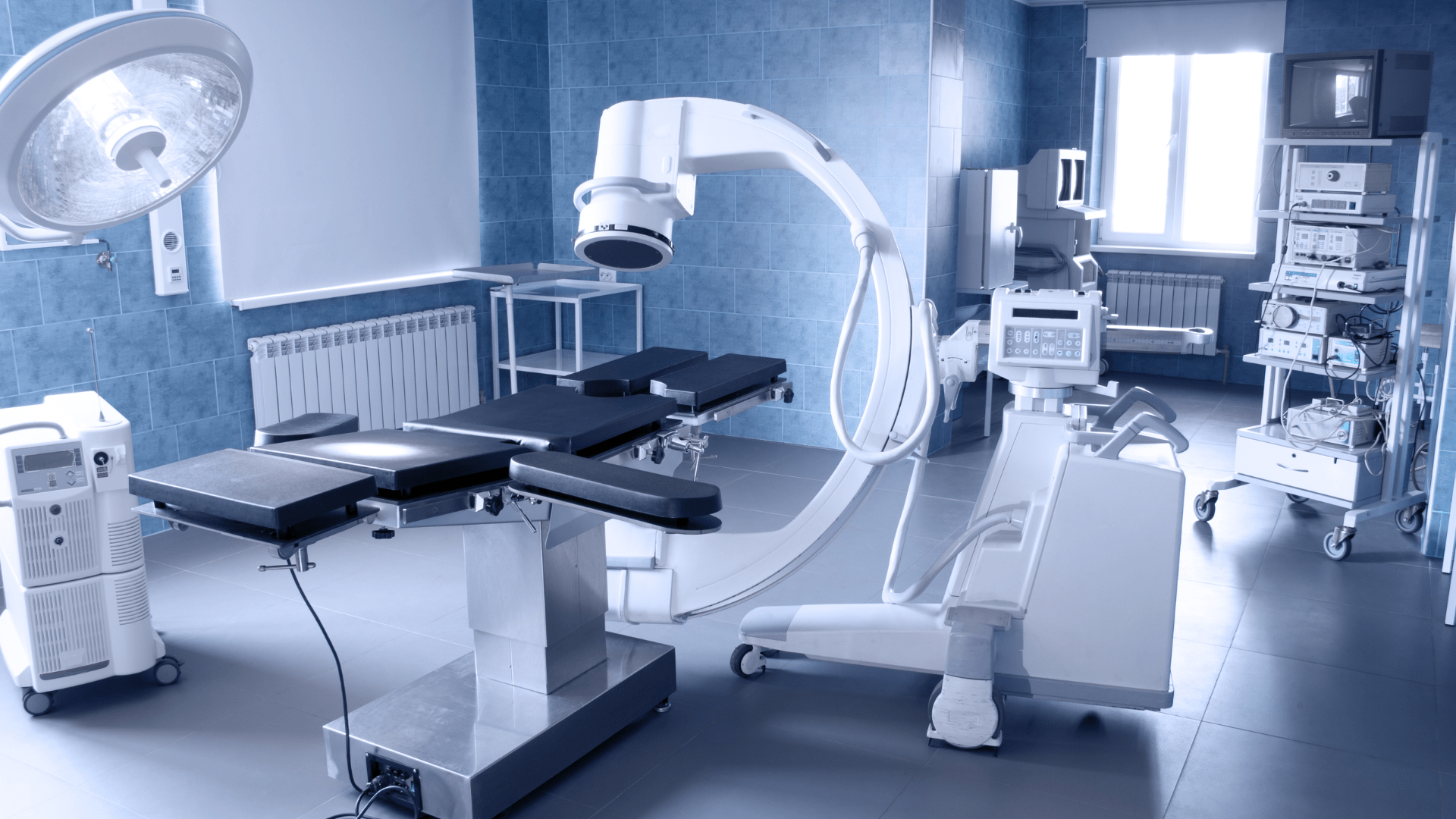

Leasing sprzętu medycznego dla lekarzy

1 stycznia 2024Leasing sprzętu medycznego. Lekarze to jedni z najlepszych klientów firm leasingowych. Finansują m.in. urządzenia medyczne, samochody osobowe oraz wyposażenie gabinetów. Zazwyczaj bardzo rzetelnie spłacają comiesięczne raty, dlatego mogą liczyć na preferencyjne traktowanie. Czego możesz się spodziewać ze strony firm leasingowych będąc lekarzem? Leasing sprzętu medycznego w…

Faktura VAT marża a leasing – jaki leasing wybrać?

24 listopada 2023Czy auto sprzedawane na podstawie faktura VAT marża warto brać w leasing ? Jaki leasing wybrać – operacyjny czy finansowy? Od czego to zależy? Zobacz nasz najnowszy film o leasingu z fakturą VAT marża i zasubskrybuj nasz kanał na YouTube: .

Leasing dla nievatowca. Czy leasing jest dla ciebie?

5 listopada 2023Leasing dla nievatowca. Czy korzyści podatkowe w leasingu są zarezerwowane wyłącznie dla płatników podatku VAT? Na szczęście nie. W artykule pokażemy, jakie profity z leasingu osiągną przedsiębiorcy niebędący płatnikami podatku VAT. . Leasing dla nievatowca – poradnik leasingobiorcy Nie wszystkie firmy są płatnikami VAT. Można…

Leasing na samochód z USA lub Kanady

25 października 2023Leasing na samochód z USA lub Kanady – jak to wygląda w praktyce? Na co zwrócić uwagę przy leasingu samochodu z USA? Na te i inne pytania odpowiadamy poniżej. Leasing samochodów z USA i Kanady – poradnik . Ile pojazdów sprowadzamy do Polski ze…

Leasing trendy 2023

19 września 2023Leasing – jakie trendy są widoczne po pierwszym półroczu 2023? Jakie przedmioty leasingujemy częściej, a które rzadziej? Leasing trendy 2023 – rynek leasingu 2023 jest rokiem wyraźnego odbicia w branży leasingowej. Przez pierwsze 6 miesięcy 2023 firmy leasingowe udzieliły finansowania na kwotę 47,83 mld zł netto.

Pożyczka na maszyny 2024

5 września 2023Pożyczka na maszyny to tanie i szybkie finansowanie, jak również ciekawa alternatywa dla leasingu. Korzystają z niej przedsiębiorcy z różnych branż oraz rolnicy. Oto najważniejsze informacje o pożyczce leasingowej w kontekście finansowania maszyn. . Co to jest pożyczka leasingowa? Pożyczka leasingowa to kredyt celowy (na zakup…