leasing maszyn budowlanych

Leasing starych maszyn

15 kwietnia 2024Leasing starych maszyn – jaki jest maksymalny wiek maszyny? Niektóre maszyny mogą działać dziesiątki lat. Jak dostać leasing na starą maszynę? Jakie roczniki maszyn nadają się do leasingu? Czego się spodziewać przy leasingu starej maszyny? Zobacz nasz film o leasingu starych maszyn i…

Leasing maszyn budowlanych

1 lutego 2024Na leasing maszyn budowlanych składa się szeroki asortyment – od uniwersalnych koparko-ładowarek czy minikoparek po specjalistyczne dźwigi. Z punktu widzenia leasingu maszyn budowlanych rozstrzał cenowy jest ogromny – od „skoczków” za kilka tysięcy złotych po specjalistyczne palownice, wiertnice czy dźwigi w cenie nawet kilka mln zł sztuka. Wszystkie te maszyny…

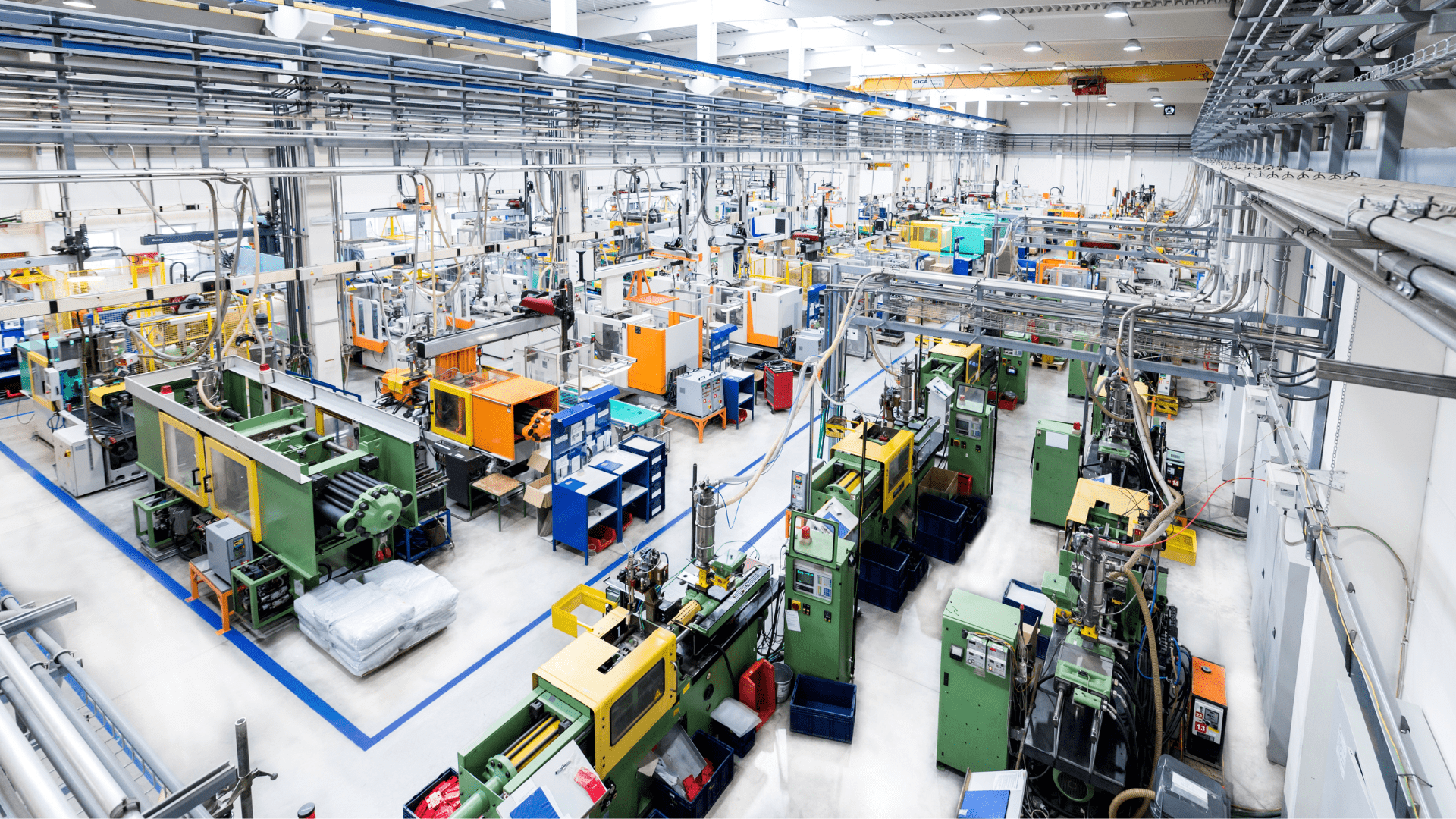

Leasing maszyn przemysłowych i maszyn produkcyjnych

6 stycznia 2024Leasing maszyn przemysłowych stanowi znaczną część rynku leasingu w Polsce. Myślisz o zakupie linii technologicznej, frezarki, tokarki, centrum obróbczego, piły lub innych maszyn produkcyjnych? Pokażemy dlaczego warto wziąć je w leasing. Ponasz także warunki leasingu maszyn przemysłowych. . Rynek leasingu maszyn przemysłowych w 2023r Wartość…

Leasing w procedurze uproszczonej – jak to działa?

11 lutego 2022Leasing w procedurze uproszczonej ma wiele zalet. To przede wszystkim mała ilość dokumentów i szybki czas oceny. Dla niektórych przedsiębiorców procedury uproszczone są jedyną dostępną metodą na uzyskanie leasingu. Jakie wyróżniamy procedury uproszczone? Czym się różnią od zwykłych procedur oceny? Leasing w procedurze uproszczonej Procedura procedurze…

Leasing zwrotny żurawia wieżowego za 700 tys. zł [case study]

21 kwietnia 2020Otrzymaliśmy ciekawe zapytanie zapytanie o leasing zwrotny żurawia wieżowego o wartości 700 tys. zł netto. Spółka zajmowała się sprzedażą dźwigów wieżowych oraz wynajmem na budowy z operatorem lub bez. Zakupiła nowy żuraw z zagranicy i chciała wyleasingować zwrotnie, żeby mieć środki na zakup kolejnych dwóch, nieco tańszych żurawi. Pomogliśmy…

Leasing maszyn do produkcji kruszywa – zasady i możliwości

26 lutego 2020Leasing maszyn do kruszywa pomaga firmom wydobywającym kruszywo rozwijać się i czerpać korzyści z efektu skali. Umożliwia szybką rozbudowę parku maszynowego przy niewielkim zaangażowaniu własnych środków. Daje możliwość zaliczenia w koszty zakupu maszyny nawet 2,5 razy szybciej niż przy kupnie za gotówkę, niezależnie od kwoty zakupu. Dlatego kopalnie kruszywa…

Stawka amortyzacji przedmiotu leasingu a wykup czyli jak obliczyć minimalną wartość wykupu?

12 sierpnia 2016Stawka amortyzacji a wykup. Decydując się na leasing przyszły leasingobiorca zazwyczaj wie jakim wkładem własnym dysponuje oraz na ile lat chce rozłożyć spłatę ale rzadko zastanawia się nad wysokością wykupu. Zakłada, że wynosi on 1% ceny przedmiotu leasingu. Tymczasem w leasingu ciągników siodłowych, maszyn czy urządzeń minimalny wykup będzie często…

![Leasing zwrotny żurawia wieżowego za 700 tys. zł [case study]](https://www.leason.pl/wp-content/uploads/2020/04/Leasing-żurawia-wieżowego-scaled.jpg)