Leasing linii do zwijania blachy. Dokładnie chodziło o zorganizowanie pożyczki leasingowej na linię produkcyjną do zwijania blachy za 980 tys. zł netto. Linię produkowała firma z Polski. Czas pokazał, że była to jedna z najtrudniejszych transakcji w historii naszej firmy. Poniżej wyjaśniamy dlaczego.

O założeniach transakcji

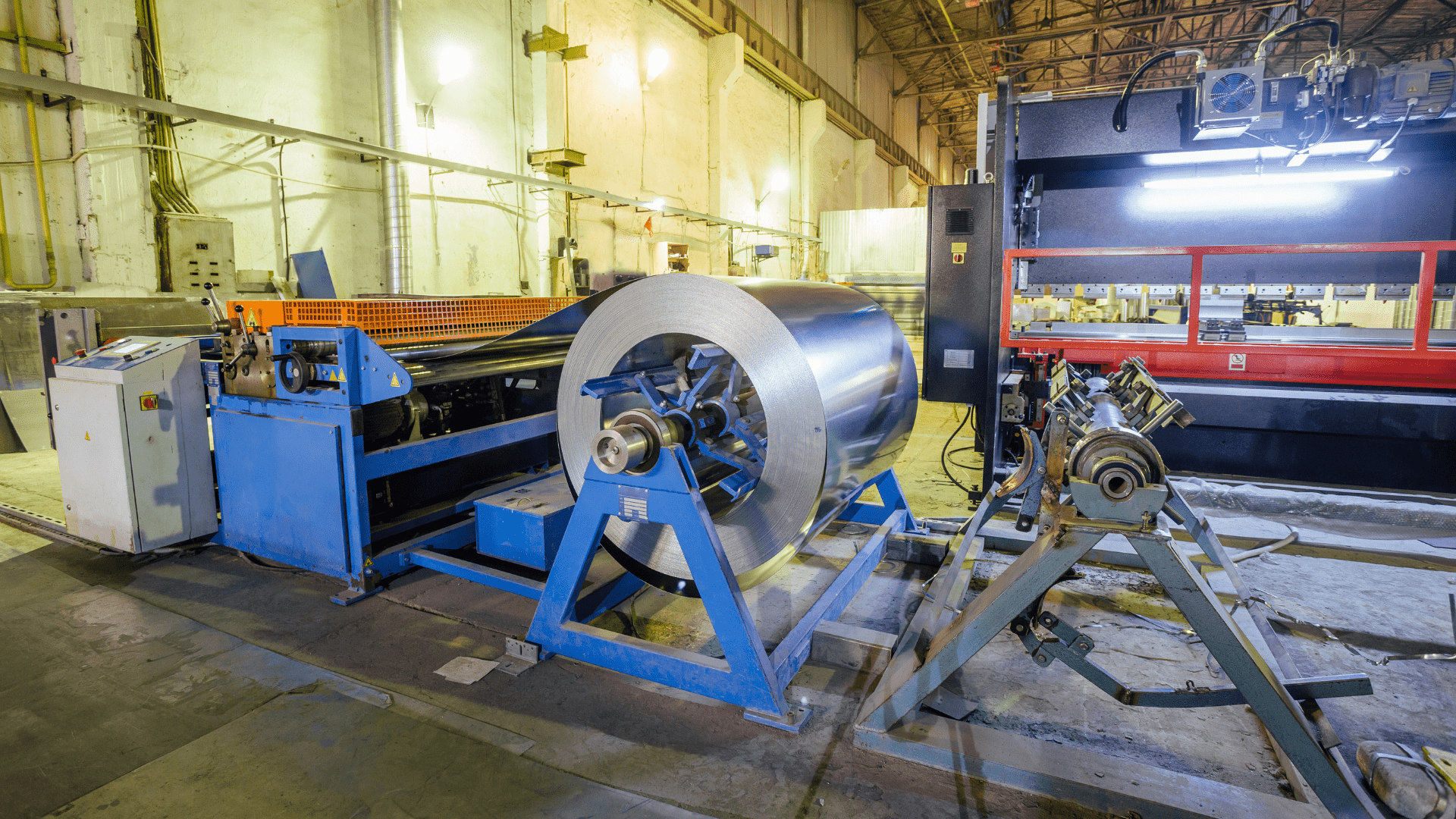

W skład linii produkcyjnej wchodziła zwijarka, hamulec naciągowy zwijanej blachy oraz linia do rozładunku i pakowania pociętych taśm. Sposób finansowania: pożyczka leasingowa.

Cena zakupu linii 980.000 zł netto (1.205.400 zł brutto). Cena bardzo atrakcyjna, u renomowanego zachodniego producenta koszt zakupu był 4 razy wyższy.

Dofinansowanie unijne: 60% kosztów zakupu linii na zasadzie refundacji (czyli zwrotu po dokonaniu zakupu). Dotacja była przeznaczona na spłatę pożyczki w 3 racie.

Leasing linii do zwijania blachy – Warunki płatności

30% wartości brutto po podpisaniu umowy, 30% wartości brutto po 3 miesiącach w trakcie realizacji, 40% po montażu i rozruchu w hali klienta. Czas produkcji linii 6 miesięcy.

Wkład własny klienta 30% kwoty brutto.

Czas spłaty 4 lata.

Kwota do sfinansowania 843 780 zł – klient oczekiwał sfinansowania 2 i 3 transzy płatności do sprzedawcy.

O kliencie i jego sytuacji

Firma jednoosobowa o profilu produkcyjnym działąjąca od 16 lat. Zakup miał znacznie podnieść moce produkcyjne. Linia była zgodna z dotychczasową działalnością klienta.

Sprzedaż za ostatni zamknięty rok wynosiła 4 mln zł, dochód 80 tys.zł.

Sprzedaż za bieżący rok za 3 miesiące wynosiła 520 tys. zł, dochód 17 tys. Działalność klienta cechowała sezonowość (niższa sprzedaż w miesiącach zimowych).

W skład majątku firmy wchodził budynek produkcyjny o wartości ok 2 mln zł (potwierdzony operatem sprzed 2 lat, wartość na dzień składania wniosku wynosiła około 2,5 mln zł) z hipoteką na 1,5 mln zł, ruchomości o wartości ok 1,5 mln zł (część zastawiona). Właściciel prywatnie posiadał dom z działką o wartości ok 1,2 mln zł i obciążeniem hipoteki na 100 tys. zł.

W skład zobowiązań wchodziły: 150 tys. zł limitu w rachunku bieżącym (wykorzystany), 280 tys. zł kredytu inwestycyjnego (zabezpieczenie na maszynach), 40 tys. zł pożyczki na suwnicę (zabezpieczenie na suwnicy) i 2 tys. zł z tyt. leasingu. Prywatnie 80 tys. kredytu hipotecznego. Wysokość miesięcznych obciążeń wynosiła ok 10 tys. zł.

Klient miał bardzo dobrą historię kredytową.

W perspektywie kolejnych 6 miesięcy zamierzał sfinalizować zakup działki i wybudować na niej nową halę ze środków uzyskanych z kredytu. Zabezpieczeniem miał być prywatny dom.

O sprzedawcy linii do zwijania blachy

Sp. z o.o. istniejąca od roku. Przez pierwszy rok zajmowała się usługami informatycznymi, 2 miesiące przed podpisaniem umowy sprzedaży linii kupił ją obecny właściciel.

Siedziba firmy była zlokalizowana w biurze coworkingowym – gdzie zarejestrowanych było dziesiątki firm usługowych mających jedno biurko. Brak hali produkcyjnej. Linia była prototypem przygotowanym pod klienta. Jednocześnie była to pierwsza maszyna sprzedana przez tą firmę. Nie było pewności, czy będzie zgodna z projektem i czy będzie działać.

Leasing linii do zwijania blachy – nasze działania

Transakcja z pozoru prosta – zakup linii zgodnej z dotychczasową działalnością klienta, klient miał zdolność do spłaty rat, wysoki wkład własny oraz przyznaną dotację 60%, którą chciał przeznaczyć na spłatę pożyczki. Jednakże dostawca był zupełnie niewiarygodny dla leasingodawców i to rodziło duże trudności.

Klientowi odmówiły najpierw 2 firmy leasingowe, w których miał dobrą historię spłat. W jednej z nich kończył spłacać kilkuletnią pożyczkę na suwnicę za 800 tys. zł (aktywo trudne do finansowania), mimo to odmówiły. Następnie dostał odmowy w kolejnych dwóch firmach leasignowych, które wyszukał przez internet.

Wtedy zwrócił się do nas. Po spotkaniu i zapoznaniu się z sytuacją klienta wytypowaliśmy 2 firmy leasingowe, które w naszej opinii mogły sprostać zadaniu i do obu złożyliśmy wniosek. Ostatecznie jedna z nich zdecydowała się udzielić finansowania.

Klient oczekiwał sfinansowania 2 i 3 transzy płatności za maszynę. Ze względu na dostawcę leasingodawca zażądał dodatkowego zabezpieczenia umowy pożyczki do czasu uruchomienia linii. Klient zaproponował hipotekę nieruchomości firmowej. Leasingodawca mógł się zabezpieczyć na 1 mln zł jako drugi wierzyciel. Leasingodawca zażądał aktualnej wyceny nieruchomości – wyszła na 2,5 mln zł. Mimo to rzeczoznawca pracujący w banku powiązanym z leasingodawcą (spółka matka) zakwestionował wycenę. Twierdził, że w tej miejscowości i tej okolicy nieruchomość klienta jest warta co najwyżej 1,8 mln zł i to za mało na zabezpieczenie transakcji. Mimo odwołań zdania nie zmienił.

Klient nie mógł przedstawić innego zabezpieczenia na równowartość kwoty pożyczki. Prywatnego domu zastawiać nie chciał w związku z planami budowy hali. W tej sytuacji uzgodniliśmy, że zorganizuje środki na wpłatę drugiej transzy do sprzedawcy linii. A gdy linia będzie już u klienta i zostanie uruchomiona, leasingodawca sfinansuje mu trzecią transzę oraz zrefinansuje drugą. Klient przystał na te warunki. Dostawca wywiązał się z zamówienia i dostarczył działającą linię a leasingodawca zrefinansował drugą transzę. Dodatkowo zgodził się, żeby klient zatrzymał połowę dotacji do obrotu w firmie. Było to na rękę klientowi, który zamierzał przeznaczyć te środki na wkład własny na budowę hali.

Cała transakcja zakończyła się pomyślnie a klient zrealizował swoje zamierzenia biznesowe. 2 lata później zorganizowaliśmy mu leasing na kolejną linię do zwijania blachy.

Oferta finansowania Leason

Szukasz dobrego finansowania na maszyny lub samochody? Sprawdź u nas:

1

Wpisy powiązane tematycznie:

Leasing maszyn do obróbki metalu – zasady i możliwości

Finansowanie pożyczką na laser fibrowy za 1,4 mln zł z dotacją [case study]

Leasing używanej tokarki (case study)

Co jest tańsze – leasing finansowy czy pożyczka/kredyt? Case study na przykładzie frezarki

28 listopada 2016